6 maddede Merkez Bankası faizleri oranları

Mahfi Eğilmez*

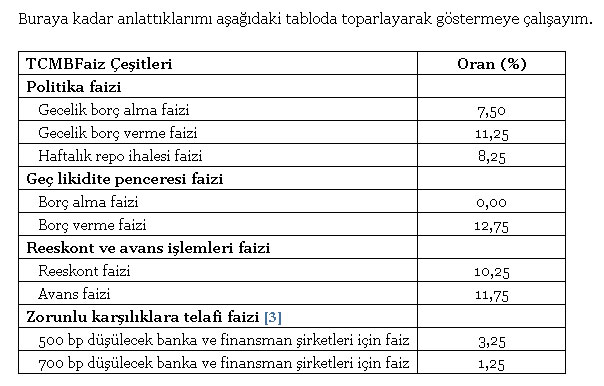

Merkez Bankası para politikası amacına dayalı olarak ya da yaptığı bazı işlemlerle ilgili olarak farklı faiz uygulamaları yürütüyor. Bunları tek tek ele alalım:

1- Gecelik işlemlerde uygulanan faiz: TCMB’nin, gecelik olarak borç almak ya da gecelik olarak borç vermek isteyen bankalara uyguladığı faize bu ad veriliyor. TCMB, bu yolla ikincil piyasada oluşan kısa vadeli faiz oranlarını, döviz kurlarını ve kredilerin büyüme hızını etkileyebiliyor.

2- Bir hafta vadeli repo işlemlerine uygulanan faiz: TCMB, 1 hafta vade ile repo ihalesi açıyor, bankalar ellerindeki tahvil ve bonoları TCMB’ye verip karşılığında para alıyorlar ve vade sonunda parayı iade edip kağıtlarını geri alıyorlar. TCMB bu araçla banka ve finans kurumlarının piyasada uyguladığı faiz oranlarını, bankalardan alınan kredilerin miktarını, hisse senedi ve döviz gibi varlıkların fiyatlarını etkileyebiliyor.

3- Geç likidite penceresi faizi: Hesaplarını kapatmak ya da ellerinde bulunan parayı borç vermek için son ana kadar bekleyen bankalara uygulanan faiz oranlarına verilen addır. Bu uygulama saat 16.00 ile 17.00 arasındaki işlemler için yapılıyor.

4- Reeskont kredisi ve avans faizi: Vadesi henüz gelmemiş olan alacak senetlerinin kabulü karşılığında verilen kredilere reeskont kredisi deniyor. Bankalar kredi açarken şirketlerden bu krediye karşılık alacak senetleri alıyorlarsa bunları genellikle iskonto ederek alırlar. Daha sonra likidite ihtiyacı duyan banka bu senedi TCMB’ye yeniden iskonto edilerek krediye dönüştürülmek üzere verir. TCMB uygulamada vadesine en çok üç ay kalmış olan senetleri reeskonta kabul ediyor ve bu yolla açacağı kredilere reeskont faizi uyguluyor. Avans uygulamasında bankalar Devlet Tahviline dayalı borç senedi düzenleyerek TCMB’ye veriyor ve karşılığında kredi alıyorlar. TCMB, bu şekilde avans olarak açtığı krediler için de avans faizi uyguluyor.

5- Zorunlu karşılıklara telafi faizi: Bankaların, topladıkları kaynaklar karşılığında Merkez Bankası’na belirli oranlarla hesaplanan zorunlu karşılık yatırmaları gerekiyor.

Merkez Bankası daha önce faizsiz olarak aldığı bu karşılıklardan TL ile ödenmiş olanlara faiz ödemeye karar verdi. Ödenecek faizin baz alınacağı hesaplama şu formülle belirlenecek: 100x((M+Ö)/K).

Bu formüle göre bankalar ve finansman şirketlerinin önceki üç aylık ortalaması hesaplanacak, bankalardan bu ortalamaya denk olanlar veya onun üzerinde olanlara Merkez Bankası, ağırlıklı fonlama maliyetinden 500 baz puan düşülmesiyle bulunacak oranla telafi faizi ödenecek. Bu ortalamanın altında kalacak olan banka ve finansman şirketlerine ise Merkez Bankası, ağırlıklı fonlama maliyetinden 700 baz puan düşülmesiyle bulunacak faiz oranıyla telafi faizi ödeyecek.

6- İhracat reeskont kredisi faizi: İhracatçılara uygun maliyetli kredi sağlamak amacıyla TCMB’nin Türk Eximbank’a ve diğer bankalara tanıdığı limit dahilinde kullandırılan kredilere ihracat reeskont kredisi bu krediye uygulanan faize de ihracat reeskont faizi deniyor. Merkez Bankası bu kredileri açtığı Türk Eximbank ve bankalardan tahsil ediyor, kredi kullanan şirketler ise ödeme açısından Türk Eximbank ve bankalara muhatap oluyor.

Yukarıda 1 ve 2 numaralı paragraflarda anlattığım faizlerden zaman zaman biri veya öteki politika faizi niteliği kazanıyor. Bugünkü durumda Merkez Bankası her iki gruptaki faizlere de politika faizi adını vermeyi uygun görüyor.

1- TL Mevduat vadelerine göre zorunlu karşılık oranları değişmekle birlikte ağırlıklı ortalama yüzde 11,5’luk oranda toplanıyor.

2- Burada M, mevduat toplamını (bankalararası mevduat ve resmi mevduat hariç), Ö Özkaynakarlı ve K da kredi toplamını gösteriyor.

3- Hesaplamada Merkez Bankası’nın ortalama fonlama faizi bugünkü ortalamaya uygun olarak % 8,25 olarak alınmıştır. Bu oran günlük olarak değişebilmektedir.

*Mahfi Eğilmez'in bu yazısı www.mahfiegilmez.com sitesinden alınmıştır.