Doç. Dr. Murat Batı yazdı: Akaryakıtta ÖTV artışları dava yoluyla iptal edilebilir mi?

*Doç. Dr. Murat Batı

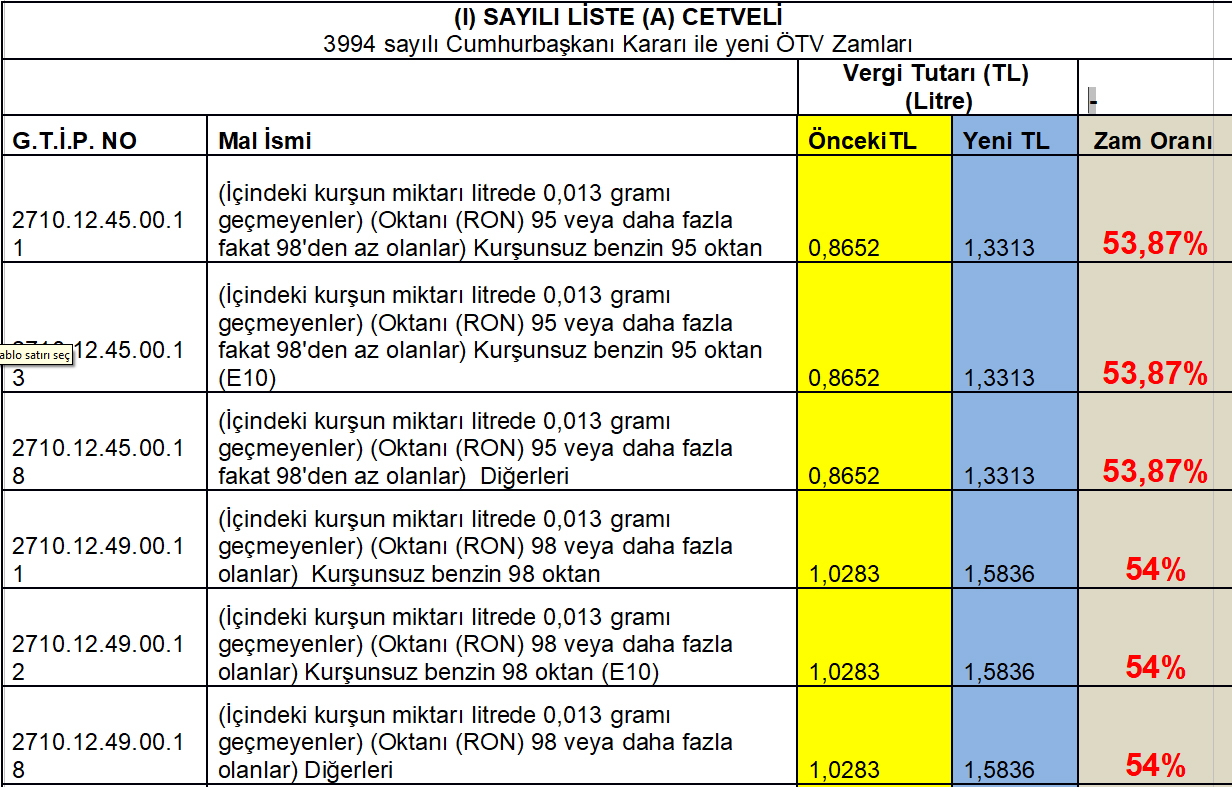

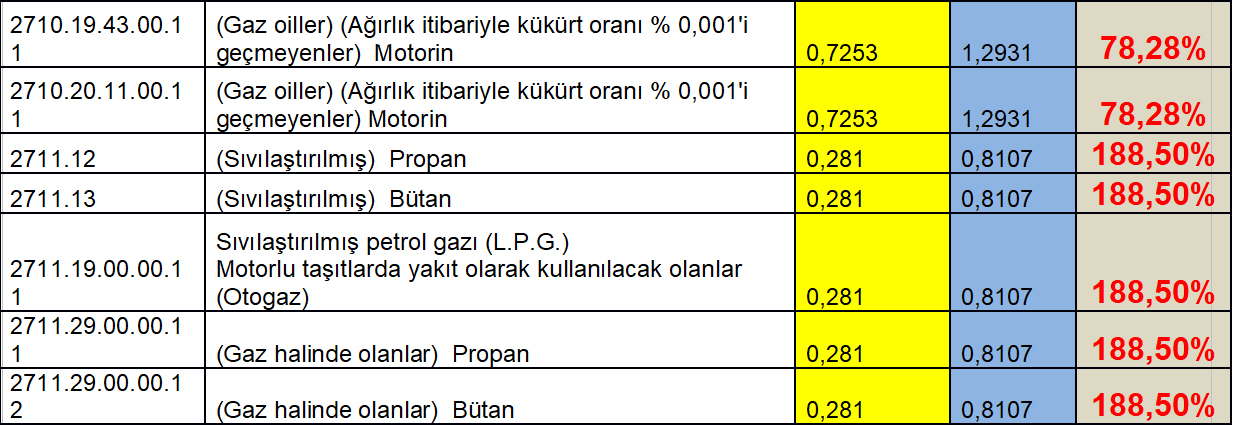

Sadece 250 civarında malın üretim ve ithalinden alınan ÖTV, 2021 Ocak-Nisan döneminde yaklaşık 65 milyar TL hasılatı ile toplam vergi gelirleri içinde ortalama %20’lik payı ile en önemli gelir kalemlerinden biridir. 2021 Ocak-Nisan döneminde petrol ve doğalgazdan alınan ÖTV ise yaklaşık 15 milyar TL ve toplam vergi gelirleri içindeki payı ise %5 civarındadır. Bu vergiyi, üretici ya da ithalatçı firma öder ama malın fiyatına ekleyerek tüketiciye yansıtır. Daha da önemlisi ÖTV’ye eklenen tutardan ayrıca KDV de alınmaktadır. 20 Mayıs 2021 Perşembe günü yani bugün sabaha karşı saat 04.00 sularında yayımlanan Resmi Gazete’de 3994 sayılı Cumhurbaşkanı Kararı ile Özel Tüketim Vergisi Kanunu’na (ÖTV) ekli (I) sayılı Listenin (A) Cetvelinde yer alan akaryakıt kalemlerinin 13 adedinde maktu ÖTV tutarları %54, %78 ve %188 oranlarında artırıldı. Aşağıdaki tabloda eski/yeni oran ve artışlar gösterilmektedir.

Enerji Petrol Gaz İkmal İstasyonları İşveren Sendikası (EPGİS) ise “Akaryakıt Fiyatlarında ÖTV Artışı Kaynaklı Zam 20/05/2021 tarihinden itibaren geçerli olmak üzere; “Benzinde 55” “Motorinde 67” “LPG’de 35” kuruş/litre pompa fiyatlarında yansıyacak şekilde zam gerçekleşmiştir.” Şeklinde duyurdu bu haberi. Söz konusu düzenlemenin yasal dayanağı Anayasa’nın 167’nci ve 73’üncü maddelerinin son fıkraları ile ÖTV Kanunu’nun 12’nci maddesidir. Anayasamızda Cumhurbaşkanı’na vergi hukuku ile alakalı düzenleme yapma yetkisi tanıyan iki önemli madde vardır. Bunlar Anayasa’nın “Vergi ödevi” başlıklı 73’üncü maddesinin dördüncü fıkrası ile “Piyasaların denetimi ve dış ticaretin düzenlenmesi” başlıklı 167’nci maddesinin ikinci fıkrasıdır. Vergi hukuku alanının temel prensibi, Anayasanın 73’üncü maddesinin üçüncü fıkrasında “Vergi, resim, harç ve benzeri malî yükümlülükler kanunla konulur, değiştirilir veya kaldırılır.” şeklinde ifade edilen “verginin kanuniliği (yasallığı)” ilkesidir. Ancak yasama organı vergilendirme ile ilgili kural koyma yetkisini bazı konularda Cumhurbaşkanı’na devredebilecektir. Anayasanın 167’nci ve 73’üncü maddelerinin son fıkraları ile Cumhurbaşkanına devredilen bu yetki sınırlı bir yetkidir. Anayasa’nın 73’üncü maddesinin son fıkrası “Vergi, resim, harç ve benzeri malî yükümlülüklerin muaflık, istisnalar ve indirimleriyle oranlarına ilişkin hükümlerinde kanunun belirttiği yukarı ve aşağı sınırlar içinde değişiklik yapmak yetkisi Cumhurbaşkanına verilebilir” şeklindedir. Ve bu yetki ancak muaflık, istisna, indirim oranı ve vergi oranlarını değiştirme ile ilgilidir. Örneğin yeni bir vergi koyamaz ya da kaldıramaz. Cumhurbaşkanı, bu yetkiyi Cumhurbaşkanı Kararı ile kullanmaktadır. Bu nedenle ÖTV oranlarının artışı Cumhurbaşkanı Kararı ile yapıldığı için usul hukuku ve yetki vs açısından bir uygunsuzluk görülmemektedir. Cumhurbaşkanına verilen bu yetki sınırsız bir yetki değildir. Bu yetki konu olarak Anayasa’nın 167’nci ve 73’üncü maddelerinin son fıkraları ile çizilmiştir. 73’üncü maddenin son fıkrasında bu yetki ancak muaflık, istisna, indirim oranı ve vergi oranlarını değiştirme ile ilgilidir. Vergi oranlarının hangi oranda değiştirileceği ise değişiklik yapılacak kanunun ilgili maddesinde de ayrıca belirtilmelidir. Örneğin ÖTV Kanunu m.12 ile Cumhurbaşkanının akaryakıtlar için vergi oranlarını hangi ölçüde değiştirebileceği belirtilmiştir.Buraya kadar yapılan ÖTV düzenlemesi ile alakalı herhangi bir sorun olmadığı, her şeyin hukuki düzende yapıldığı görülmektedir. Ancak bir işlem ister kanunla ister Cumhurbaşkanı Kararları ile isterse de başka bir enstrümanla düzenleme yapılsa bile Anayasa’nın herhangi bir hükmüne de aykırılık oluşturmaması gerekmektedir. Özellikle vergi hukuku ile alakalı yapılan düzenlemeler Anayasa’nın 2’nci maddesinde yer alan “sosyal hukuk Devleti”, Anayasa’nın 10’uncu maddesinde yer alan “eşitlik” 13’üncü maddesinde yer alan “ölçülülük”, 35’inci maddesinde yer alan “mülkiyet hakkının ihlali” gibi ilkeler ile çelişmemelidir. Bu ilkelerden özellikle “ölçülülük ilkesi” konumuz açısından önem taşımaktadır. Ölçülülük ilkesi vergi oranlarının, faizin ya da zammın aşırılığa kaçılmamasını ifade eder. Anayasamızın “Temel hak ve hürriyetlerin sınırlanması” kenar başlıklı 13’üncü maddesi “Temel hak ve hürriyetler, özlerine dokunulmaksızın yalnızca Anayasanın ilgili maddelerinde belirtilen sebeplere bağlı olarak ve ancak kanunla sınırlanabilir. Bu sınırlamalar, Anayasanın sözüne ve ruhuna, demokratik toplum düzeninin ve lâik Cumhuriyetin gereklerine ve ölçülülük ilkesine aykırı olamaz.” şeklinde hüküm altına alınmıştır. Ölçülülük ilkesini Anayasa Mahkemesi’nin Esas Sayısı: 2016/16 Karar Sayısı: 2016/37 sayılı “a) Anayasa’nın 2. Maddesine aykırılık yönünden değerlendirme” başlıklı bir kararında “… “orantılılık” ise başvurulan önlem ve ulaşılmak istenen amaç arasında olması gereken ölçüyü ifade etmektedir. Bir kurala uyulmaması nedeniyle kanun koyucu tarafından öngörülen yaptırım ile ulaşılmak istenen amaç arasında da “ölçülülük ilkesi” gereğince makul bir dengenin bulunması zorunludur.” şeklinde ifade etmiştir. Öncelikle şunu bilmekte fayda vardır; “ölçülülük ilkesinin” elverişlilik, gereklilik ve orantılılık gibi üç tane unsuru bulunmaktadır. Ancak bu üç unsurun yani ölçülülük ilkesinin de gerçekleşmesi için öncelikle meşru bir amacının bulunması gerekmektedir.Nasıl mı?Şöyle; Akaryakıtlarda son yapılan ÖTV değişikliği ile litre/kilogram başına maktu tutarlar (TL) ciddi bir şekilde artırıldı. Yukarıda görüldüğü üzere Anayasa Mahkemesinin verdiği kararlarda (içtihatlarda) kanun koyucunun yaptığı düzenleme ile bu düzenlemenin meşru amacının bulunması ve bu yapılan bu düzenlemenin (vergi oranlarını artırma gibi) belirtilen meşru amaç ile uyumlu olması gerekmektedir. Burada dikkate alınması gereken temel nokta vergi değişikliği sonucu ortaya çıkan akaryakıt edinme hakkı gibi hakların kullanımının engellenmesine yönelik bir azalma ile vergi oranlarını artırılması sonucu beklenen amaç(lar)la (vergi geliri artışı vs.) tartıldığında değiştirilen vergi oranlarının bir kazanç oluşturup oluşturmadığı da dikkate alınmak zorundadır. Yani bir tür fayda/zarar yöntemi kullanılmalıdır. Örneğin; 20 Mayıs günü ÖTV oranlarında yapılan düzenleme sonucunda vergi gelirini artırmak, ithal ürünleri sınırlamak gibi Hükümetin belirlediği meşru amaçlardaki değişiklik ile akaryakıt tüketiminde meydana gelen değişiklikler tartılmalıdır. Bu bir tarafı olumsuz etkiliyorsa yapılan işlem orantısızdır diyebiliriz.

Orantılık/ölçülülük kavramını sayısal olarak nesnel bir ölçüm çerçevesinde kuramamaktayız. Ülkemizde verilen içtihatlarda da daha çok rasyonel olmayan “sezgisel bir ölçüm” yapılmaktadır. Hatta bazı AİHM kararlarında da bunlara rastlamak mümkündür. Bu yüzden iddia eden açısından “ölçüsüzlüğün ispatı” bazen zora girebilmektedir. İspat edenin elini güçlendirmesi için öncelikle kanun koyucunun meşru amacının net olarak tespit edilmesi, diğer taraftan söz konusu değişiklik sonucunda akaryakıt tüketicileri/satıcıları gibi öbür tarafın efektif davranışlarındaki (akaryakıt alış ve satış miktarları gibi) düzey belirlenip bir orantı kurulmalıdır. O takdirde, ölçülülük ilkesinin çiğnendiği argümanı güçlenmiş de olacaktır. Aksi durumda, havada kalacaktır. Bununla birlikte mevcut ÖTV tutarlarındaki güncelleme o kadar yüksektir ki ölçülülük ilkesinin izafiliği tartışmasını da maalesef anlamsız kılmaktadır. Vergi kanunlarımızdaki herhangi bir maktu ya da nispi değer bu şekilde artırılması ölçülülük ilkesinin ihlali anlamındadır. Avrupa İnsan Hakları Mahkemesi (AİHM) bir kararında; bir ülkenin koyduğu vergi oranları sonucunda o vergi dolayısıyla belli bir kesimin vergi yükünün o ülkenin ortalama vergi yükünden daha fazla olduğu sonucunu doğurması nedeniyle kararı iptal etmiştir. Benzer konular ülkemizde de yargıya taşınmıştır. (Danıştay Yedinci Dairesinin E.2001/626, K.2002/1942 ile E.2001/1, K.2001/2124 kararları gibi) Diğer taraftan ölçülülük ilkesinin unsurlarından olan elverişlilik ve gereklilik kuralları sorunları tek başına çözmeye yeterli değildir. Her şeyden önce örneğin bir akaryakıtın vergi oranlarındaki değişikliğin “elverişli” olup olmadığı veya “gerekli” bulunup bulunmadığı her zaman kolaylıkla ve net biçimde tespit edilmeyebilir ki bu yüzden orantılılık ilkesine de ihtiyaç duyulup yukarıda belirttiğim somut verilerle desteklenmesi işimizi kolaylaştıracaktır. Ölçülülük ilkesinin net olarak zedelendiği savı ortaya konulursa; mülkiyet hakkının da ihlal edildiği savı ortaya konulabilir. Yapılan değişiklik meşru amaç ile çelişir bir durumda ise ki öyle görünüyor; kişilerin artan vergi oranları/tutarları karşısında söz konusu ürünleri satın almakta zorlanması gibi bir sonuç doğurmuşsa ölçülülük/orantılılık savıyla mülkiyet hakkı ihlal edilmiş denilebilecektir.

Bu düzenlemeye karşı dava açabilecek miyiz?

Bu “düzenlemeye” ilişkin Hazine ve Maliye Bakanlığına ya da herhangi bir bakanlığa/yürütme birimine hukuken bir “itiraz” hakkımız bulunmamaktadır. Bulunsak bile cevap verecek birimlerin bu düzenlemeyi değiştirecek düzeyde bir cevap verebilmeleri de kanunen mümkün değildir. Boşa kürek çekmek yani anlayacağınız.Ne yapacağız peki? Konunun yargıya taşınmasından başka bir alternatif yok. İlk olarak Cumhurbaşkanı Kararı’nın iptali için Cumhurbaşkanı Kararının yayımını izleyen tarihinden itibaren 60 gün içinde Danıştay’a bireysel olarak da iptal davası açılabilir. Bu bir idari işlemdir. İptal edilmesi durumunda hukuki sonuçları geçmişe yürür. İkinci olarak Anayasa Mahkemesine Bireysel Başvuru yolu kullanılabilir ki süreç oldukça zaman alır.Açılacak davanın dayanağı ise yukarıda detaylı şekilde belirttiğim “ölçülülük/orantılılık” ilkesi kapsamında “mülkiyet hakkının ihlali” olacaktır.

Saygılarımla…

__________________________________________________________________________________________________

* Ondokuz Mayıs Üniversitesi, Ali Fuad Başgil Hukuk Fakültesi, Mali Hukuk Anabilim Dalı Başkanı