Mahfi Eğilmez: Türkiye'ye yönelik ilginin sebebi ne?

Mahfi Eğilmez*

Son bir haftada Türkiye’ye ve Türk varlıklarına ilginin artmaya başladığı görülüyor. Bu ilgi artışının IMF’nin güncellediği dünya tahminlerini içeren Dünyanın Ekonomik Görünümü Ocak 2019 Güncellemeleri özet raporu sonrasında gelmesi de dikkat çekici. Çünkü IMF, Davos toplantıları öncesinde güncellediği raporunda Türkiye için yeni bir tahmin verisine yer vermediği halde “beklenenden daha derin bir daralma” ifadesini kullanmış bulunuyor. IMF’nin Ekim 2018’de yayınlanan Dünya Ekonomik Görünümü Raporunda Türkiye için 2019 büyüme tahmini 0,4 idi. Bu yeni ifade bundan daha kötü bir performansın beklendiği anlamına geliyor. Buradaki kritik soru bu beklenti bozulmasına karşılık Türkiye’ye yönelik ilgi artışının altında ne yatıyor?

CEO’lar küresel resesyon bekliyor

İlk neden dünyada işlerin birkaç önceki beklentiye göre farklı bir yöne evrileceği yolundaki beklenti değişikliği. Bunu Dünya Ekonomik Forumu’nun 800 CEO’ya uyguladığı anketin sonuçlarından görebiliyoruz. CEO’ların beklentisi dünyada bir resesyon yaşanacağı yolunda. Bu çok önemli çünkü bu kadar üst düzey karar alıcının beklentisi olumsuzsa gerçekleşmenin olumlu çıkması kolay değil. Oysa birkaç ay öncesine kadar ABD’nin krizden çıktığı, Avrupa’nın da o yolda ilerlediği, hatta Japonya’nın bile toparlanacağı beklentisi egemendi. ABD’de ve Avrupa’da faizler yükseliyor, dünyaya dağılmış olan likidite yavaş yavaş çıktığı yerlere geri dönmeye başlamış bulunuyordu. Çin’in büyüme ivmesini hızla kaybetmesinin ardından Japonya’daki toparlanmanın kalıcı olmayacağının ortaya çıkması ve Avrupa’nın da henüz sanıldığı kadar yol almamış olduğunun anlaşılmasıyla rüzgâr tersine döndü. IMF, Ocak ayında revize ettiği tahminlerinde dünyanın büyüme oranını aşağı yönlü revize etti. Bütün bunlar kendi ülkelerine dönmeye başlamış olan fonların yeniden gelişme yolundaki ülkelere geri dönmeye başlamasına yol açan gelişmeler oldu.

En büyük fon çıkışının yaşandığı Türkiye, en fazla geri dönüş sağladı

Çin, uzunca bir zamandan beri yabancı fonları en fazla çeken ülke konumunda bulunuyor. Normal koşullarda çıkan fonların öncelikle Çin’e yönelmesi gerekirdi. Ne var ki Çin’de büyümenin hızlı ivme kaybına uğraması ve ekonomiye ilişkin pek çok sorunun ortaya çıkmaya başlaması sonucu yabancı fonlar Çin’e dönmek yerine daha uygun görünen gelişme yolundaki ekonomilere yöneliyor.

2018 yılında ABD ve Avrupa’daki toparlanma, krizden çıkış sinyallerinin güçlü olması ve buralarda faizlerin yükselmesi, yabancı fonların gelişme yolundaki ülkelerden yavaş yavaş çıkıp ülkelerine dönmesine zemin hazırladı. 2018 Temmuz’unda Merkez Bankası’nın faizi artırmamasıyla başlayan ve özellikle de yılın son çeyreğinde doruk noktasına çıkan güven kaybı sonucunda en büyük fon çıkışları Türkiye’den oldu. Türkiye ekonomisinde yaşanan bozulma, büyümenin düşüşü, TL’nin hızlı değer kaybı, enflasyonun ve işsizliğin yükselişi yabancı yatırım fonlarının diğer gelişmiş ülkelere göre Türkiye pozisyonlarını daha fazla azaltmalarına yol açtı. Bu gelişmeler sonucunda TL daha da hızlı değer kaybetti ve varlık değerleri son derecede düşük düzeylere geriledi. Son bir ayda ABD ve özellikle Avrupa’daki toparlanmanın sanıldığı kadar güçlü olmadığı, Çin’in 2019’da önemli sorunlar yaşayabileceği beklentisi egemen olunca, Fed’in de faizleri sanıldığı hızla artırmayacağı anlaşılınca olay yine tersine döndü. Bu durumda fonlar yeniden gelişme yolunda ekonomilerdeki pozisyonlarını eski düzeylerine çıkarmaya başladılar. Son altı ayda en fazla pozisyon boşaltılan ülke Türkiye olduğu için de bu dönüşte en fazla fon çeken ekonomi Türkiye oldu.

Ne kadar süreceğini kestirmek zor

Türkiye’ye yönelik bu ilgi artışında varlık değerlerinin düşüklüğü ve boşalan pozisyonların yeniden doldurulmasının yanı sıra faizlerin yüksekliği de kuşkusuz etkili oluyor. Türkiye, yüksek enflasyon oranı nedeniyle dünyanın en yüksek faiz oranlarından birisine sahip bulunuyor. Bankalarımız dolara yıllık yüzde 4 faiz veriyor. ABD’de 10 yıllık devlet tahvilinin yüzde 2,7. Hiç kur riski üstlenmeden dolar getirip bankaya dolar mevduatı yapan bir yatırımcı ABD’de elde edeceği faizden 1,3 puan daha fazla getiri elde ediyor.

Bu eğilimin ne kadar süreceğini kestirmek zor. Çünkü piyasalarda yön değişiklikleri oldukça hızlı olmaya başladı. Yapılacak en doğru şey bu aradan yararlanıp şimdiye kadar yapılmayan ve hep ileriye ertelenen adımları atıp, gerekli düzenlemeleri yapmak. Ancak böyle bir hamle ile olumlu ayrışmayı geçici olmaktan çıkarıp sürekli hale getirmek mümkün olabilir.

Ek: Son gelişmelerin para değerlerine yansıması

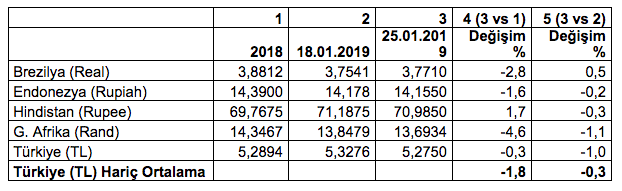

Bu gelişmeleri en kolay izleyebileceğimiz göstergeler ülke paralarının dolara karşı gelişmelerini gösteren tablolar. Aşağıdaki tablo bu amaçla hazırlanmış bulunuyor (Kaynak: https://www.bloomberg.com/markets/currencies) Tabloda karşılaştırmaya esas alınan beş ülkenin paralarının dolar karşısındaki durumu 2018 yılsonu, geçen hafta sonu ve bu sabahki değerleri itibarıyla gösteriliyor. 4 numaralı sütun bugünkü durumu 2018 sonuyla, 5 numaralı sütun da bugünkü durumu geçen hafta sonuyla kıyaslıyor (tablo dolara göre hazırlandığı için eksi işareti yerel paranın dolara karşı değer kazanımını, + işareti ise yerel paranın dolara karşı değer kaybını ifade ediyor.)

Tabloya göre 2018 sonuna göre Hindistan Rupee’si değer kaybederken diğer paralar dolara karşı değer kazanmış, TL, ortalamanın oldukça altında değer kazanmış görünüyor. Buna karşılık son bir haftada TL, Rand ile birlikte dolara göre ortalamanın oldukça üzerinde değer kazanmış. *Mahfi Eğilmez'in yazısı ilk olarak kendi kişisel internet sitesinde yayımlanmıştır.