Mahfi Eğilmez yazdı: Geldik yine faize

*Mahfi Eğilmez

Dünyada yalnızca dolar olarak 2 trilyon dolara yakın nakit para var. Bu 2 trilyon dolara yakın para dünyanın her tarafına dağılmış durumda. Diğer ülkelerin merkez bankaları, bankaları, şirketleri, fonları, kişileri kendi ülkelerinin parasının yanında birikimlerini korumak amacıyla dolar tutuyor. ABD’nin GSYH’si kabaca 21 trilyon dolar olduğuna göre nakit olarak piyasaya çıkardığı para GSYH’sinin yüzde 9,5’ine denk geliyor. Bir karşılaştırma yapmak amacıyla Türkiye’nin durumuna bakalım. Türkiye’de dolaşımdaki para miktarı 231 milyar TL (33 milyar dolar.) Türkiye’nin GSYH’si 750 milyar dolar tahmin ediliyor. Buna göre dolaşımdaki TL miktarının GSYH’ye oranı yüzde 4,4 ediyor. TL’nin yalnızca Türkiye’de, doların ise bütün dünyada kullanıldığını düşünürsek bu oran normal, hatta TL/GSYH oranı fazla bile. Önceki yıllarda oran yüzde 3 dolayındaydı, pandemiden dolayı para basılınca böyle oldu.

Türkiye’nin resmi (TCMB nezdindeki) brüt döviz ve altın rezervi toplamı 90 milyar dolar. Kamu bankalarındaki rezervleri de buna eklersek kabaca 105 milyar dolar ediyor. Merkez Bankası brüt rezervlerinin net tutarı 26 milyar dolar. Buna kamu banklarının rezervlerini de eklersek yaklaşık 40 milyar dolar ediyor. Buradan ödünç alınmış olan döviz ve altın swaplarını ve kamu bankalarının açık pozisyonlarını düşersek aslında rezervlerimiz ciddi miktarda eksi çıkıyor. Dolayısıyla hesaplarda görünen döviz miktarları aslında başkalarına ait ödünç paralar. Bunları bir çeşit emanet olarak düşünebiliriz. Bize emanet edenler gelene kadar bunları kullanabiliriz ama emanet eden geldiğinde hemen bulup vermemiz lazım.

Buraya kadar anlattıklarımın özeti şudur: Dünyada dolaşan dolar miktarı kabaca 2 trilyon dolar, bizdeki rezerv miktarı kamu bankalarının rezervleri dahil kabaca 40 milyar dolar. Bunlar sahibi isteyene kadar kullanabileceğimiz emanet paralar.

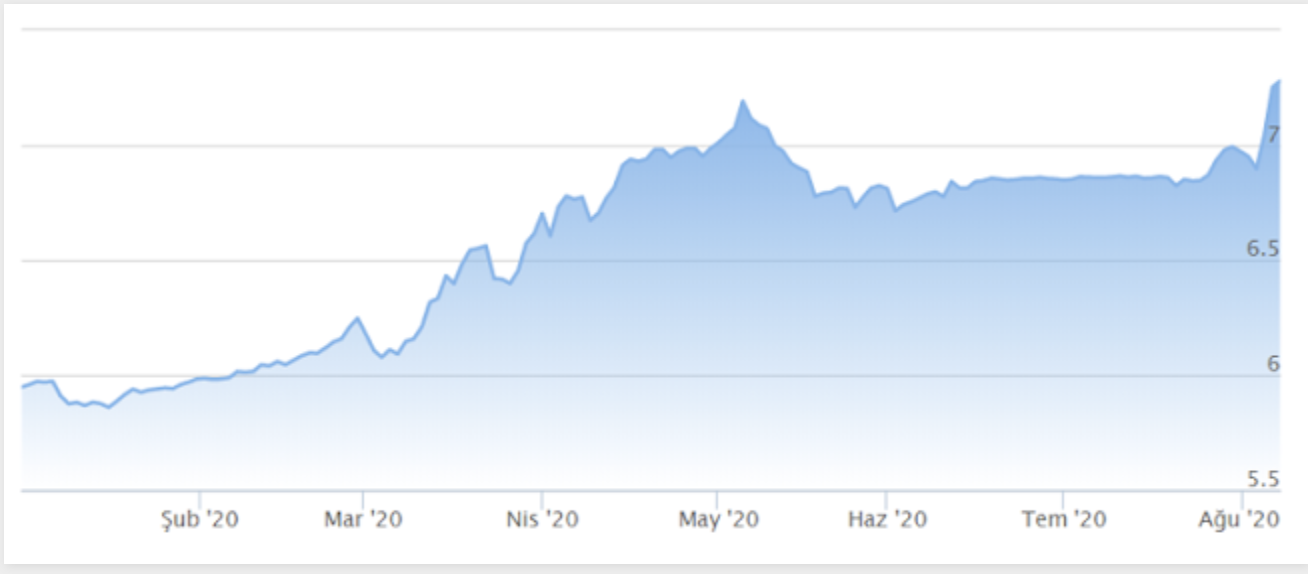

Biz aylardır ne yapıyoruz bu emanet paralarla? Dolar kurunu düşürmeye ya da belirli bir limitte tutmaya çalışıyoruz. Nasıl yapıyoruz bunu? Merkez Bankası ve kamu banklarındaki rezervleri satarak kuru kontrol etmeye çabalıyoruz. Bunu başarabildik mi? Grafiğe bakalım (kaynak: Bloomberg HT)

Haziran – Temmuz aylarında kuru tutmayı başarmış gibi görünüyoruz. Ağustos’ta kontrolü yitirmişiz. Nasıl oldu da 2 ay başardığımız halde sonrasında başaramaz duruma geldik? Bunu basit bir örnekle anlatayım. Dalgaların sahile sürekli olarak deniz yıldızları taşıdığını ve bir çocuğun bunları tek tek denize atmaya çalıştığını düşünelim. Çocuk bir yandan denize atarken bir yandan da kıyıda birikenlerden kurtardıklarını geriye doğru sayar: “999, 998, 997, 996…881…” tam o sırada yeni bir dalga gelir ve yeni deniz yıldızlarını sahile vurur. Çocuk bir an durur ve saymaya yeniden başlar: “1010, 1009, 1008…” ve bu böyle sürüp gider. Bizim Merkez Bankası ve kamu bankalarının yapmaya çalıştığı şey aşağı yukarı budur: Ödünç 40 milyar dolarla 2 trilyon dolara düzen vermeye çabalamak. Bir başka deyişle başkasının bastığı parayı başkasından ödünç aldığın parayla dizginlemeye çalışmak. Oysa yapılması gereken şey kendi bastığın parayı yönlendirmekten ibarettir.

Sermaye hareketlerini serbest bırakmışsak ve ekonomiyi iyi yönetemediğimiz için insanlar Türk Lirası yerine dolar tutmaya yönelmişse yapılacak şey insanların tercih ettiği doları değersizleştirmeye çalışmak değil, Türk Lirasını değerli kılmaya çalışmaktır. 40 milyar dolarlık ödünç rezervle 2 trilyon dolara müdahale etmek mümkün değildir. Bunun kısa vadedeki yolu faizi yükseltmektir. Faizi yükselttiğinizde insanlar faiz geliri elde etmek için dolar talebini bırakıp TL’ye dönerler, bu da TL’yi değerli hale getireceği için kuru düşürür.

Ne var ki faizle oynamanın da bir sınırı var. Sürekli faizle oynarsak ya da faizi çok yüksek tutarsak yatırımlarda gerileme, talepte düşme gibi başka sorunlar ortaya çıkar. O nedenle dönüp dolaşıp geleceğimiz yer yapısal reformlardır.

Bugün içinde bulunduğumuz sıkıntılı durumda önce kanamayı durdurmamız, bunun için de faizi yükseltmemiz gerekiyor. Merkez Bankası bu eylemi el altından yürütüyor. Politika faizini aynı noktada tutuyor görünse de ortalama fonlama faizini artırmaya başladı. Gösterge faiz yüzde 13’e yükseldi, bankalar da yüzde 7’ye kadar düşürdükleri mevduat faizini artırmaya başladılar. Ne var ki bu adımlar iki nedenle yetersiz kalıyor: (1) Faizler (vergi sonrası bakıldığında) beklenen enflasyona göre hala düşük bulunuyor. (2) Merkez Bankası’nın politika faizini artırmak yerine dolaylı yoldan faiz artırımına gitmesiyeterince cesur önlemler alamadığı izlenimi verdiği için beklenen olumlu etkiyi yaratamıyor.

Türkiye ekonomisinin 1993 yılından bu yana en ciddi sorunu ekonominin dört temel unsurundan (ücret, kâr, rant ve faiz) birisi olan faizi sanki ekonomi dışı bir unsurmuş gibi görmekten kurtulamamış olmasıdır. Bu sorunu aşamadığımız için sürekli aynı noktaya geri geliyoruz.