Mahfi Eğilmez yazdı: TL'nin değer kaybının nedenleri

Yanlış kullanılan bir kavram: Devalüasyon

Son yıllarda pek çok kez sorup yanıtlamaya çalıştığımız bir soru bu. Defalarca yaptığım bir yanlış kullanım düzeltmesini bir daha yapayım: TL’nin yaşadığı değer kaybının adı değer kaybıdır devalüasyon değil. Çünkü devalüasyon teknik olarak sabit kur rejiminde ve idari bir kararla olur. Devalüasyon olması için kur rejiminin sabit kur rejimi olması gerekir. Oysa biz uzun süredir dalgalı kur rejiminin içindeyiz. Devalüasyon olması için paranın yabancı paralar karşısında değerinin düşürülmesi için idari bir karar alınması gerekir. Oysa dalgalı kur rejiminde paranın yabancı paralar karşısındaki değeri piyasada oluşan arz ve talebe ve hiçbir idari karar alınmasına gerek kalmaksızın göre anlık olarak değişime uğrayabilir. Otuz yıldan fazla süredir dalgalı kur rejimi içinde olan Türkiye’de bu dönemde birkaç devalüasyon da olmadı değil. Mesela 1994 krizinde Türkiye dalgalı kur rejimindeyken devalüasyon yaparak dünya ekonomi tarihine geçmişti. Bunu sonraki yıllarda da birkaç kez denedi.

Şimdi gelelim Türk Lirasının son dönemde niçin hızla değer kaybettiğine. Bunun iç ve dış nedenleri var.

TL’nin değer kaybının dış nedenleri

Bir paranın yabancı paralara karşı değer kaybı bazen o paraların değerlenmesinden kaynaklanır. Genellikle bir ülke parasının dış değerinin ölçülmesi dolara karşı yapıldığı için dolara göre değerlendirme yapılması adet olmuştur. Dolar Endeksi (Doların, Euro, Yen, Sterlin, Kanada Doları, İsveç Kronu ve İsviçre Frangından oluşuyor) Kasım ayı başından bugüne kadar çıkışına devam ederek 94’lerden 96’lara kadar yükseldi. Yalnızca Euro/Dolar paritesine bakarsak orada da Doların değer kazanmasını görebiliriz. Euro/Dolar paritesi son bir ayda 1,16’lardan 1,13’lere geriledi. Buna göre Dolar 1 Kasımdan bugüne kadar bu altı para biriminin ağırlıklı ortalamasına göre yüzde 2,1 oranında, yalnızca Euro’ya karşı da yüzde 2,4 oranında değer kazanmış bulunuyor.

Dolar diğer paralara karşı değer kazanınca TL’ye karşı da değer kazandı. TL’nin 1 Kasımdan (9,54) bugüne (10,73) kadar Dolara karşı değer kaybını hesaplayalım (Doların TL’ye karşı değer kazanmasını değil de TL’nin Dolara karşı değer kaybetmesini ele aldığımız için hesabı aşağıdaki gibi yapmamız gerekiyor):

1 Kasımda 1 USD = 9,54 TL idi. Buna göre 1 TL (1 / 9,54 =) 0,105 USD ediyordu

Bugün 1 USD = 10,73 TL. Buna göre 1 TL (1 / 10,73 =) 0,093 USD ediyor.

Bu dönemde TL’nin Dolara karşı değer kaybı: 0,0105 / 0,093 x 100 = % 12,9 oluyor.

Bunun kabaca 2 – 2,5 puanlık kısmı Doların diğer paralara karşı değer kazanmış olmasından geldiğine göre geriye kalan yüzde 10 oranındaki değer kaybının dışarıyla ilgisinin olmaması gerekir.

TL’nin değer kaybının iç nedenleri

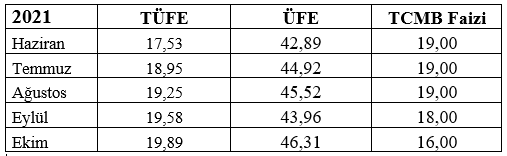

TL’nin 1 Kasım ile 18 Kasım arasındaki 18 günde Dolara karşı yaşadığı yüzde 12,9 oranındaki rekor değer kaybının yüzde 3’e kadar olan kısmının Doların bütün paralara karşı değer kazanmasından yani dış olaylardan kaynakladığını saptadık. Şimdi geriye kaldı yüzde 10 oranındaki değer kaybının nereden kaynaklandığını bulmak. Bu kaybın nedenleri tamamen iç nedenler. Bunların başında Merkez Bankası’nın, enflasyonun (baz etkisiyle) düşeceğine ilişkin tahminlerine dayalı olarak faiz indirimlerine girişmesi yer alıyor. Bu girişime başlanmasından kısa bir süre sonra enflasyonda düşüş olmadığı ve olmayacağı anlaşılmasına karşın Merkez Bankası faiz indirimine devam etti Tablo için kaynaklar: TÜİK fiyat endeksleri ve TCMB faiz veriler.)

Bu aya gelinceye kadar ‘faiz enflasyonun nedenidir’ söylemiyle yetiniliyor ve faizdeki indirimlerin enflasyonu düşürmek için yapıldığı belirtiliyordu. Son bir ayda bu söylem devam ettirilmekle birlikte TL’nin yabancı paralar karşısında olağan dışı bir hızla değer kaybetmesinin plan dışı bir durum olmadığını vurgulamak için bu kez ‘cari açığın düşürülmesinin enflasyon sorununu çözebilmenin temel taşı olduğu’ vurgulanmaya başlandı. Buna göre faizin düşürülmesi enflasyonu çözerken kuru da yükselteceği için ihracatı artıracak, ithalatı düşürecek ve bu yolla cari açık sorunu ve dolayısıyla da enflasyon sorunu çözülecekti.

Geçmişte yaşananlara baktığımızda cari açıkla enflasyon arasındaki ilişkinin sanıldığı kadar güçlü olmadığını, mesela bütçe açığının enflasyon üzerinde daha güçlü etkileri olduğunu görüyoruz. Türkiye’de son 20 yılda enflasyonun en düşük olduğu yıllar 2010 ve 2012 yıllarıdır (yılsonu enflasyonu sırasıyla yüzde 6,4 ve 6,2 idi.) Bu yıllarda cari açık sırasıyla yüzde 6,2 ve 6,1 gibi yüksek oranlardaydı. Buna karşılık yüzde 0,9 cari fazla verilen 2019 yılında enflasyon yüzde 11,8 olarak gerçekleşmişti. Özetle söylemek gerekirse cari açıkla enflasyon arasındaki hatta kur arasındaki ilişki bu meseleyi açıklayacak bir ilişki değildir.

Ödemeler dengesi hesaplarına baktığımızda ihracatta artış, ithalatta gerileme ve dolayısıyla cari açıkta bir düşüş olduğunu görebiliyoruz. Ne var ki bu gerileme ihracatta daha fazla malı daha ucuza satarak ve ithalatta da daha az malı daha pahalıya almak gibi bir sonucu da beraberinde getirerek dış ticaret yapımızda hasar yaratıyor.

Bu ay içinde yaşanan bu gelişmelere öteden beri yaşadığımız sosyal, siyasal ve ekonomik riskleri de eklersek karşımıza TL’nin değer kaybını açıklayan genel tablo çıkıyor.

Sonuç yerine birkaç cümle

Faiz, enflasyonun nedeni değil sonucudur. Enflasyonun nedeni ekonomideki risk artışlarıdır. Bunlar bütçe açığından, cari açığa, izlenen yanlış ekonomi politikasına, risk artırıcı söylem ve açıklamalara, sosyal ve siyasal yaşamda geriye gidiş hamlelerine, komşularla ve diğer ülkelerle ilişkilere, dış politikadaki gelişmelere kadar pek çok nedeni kapsar. Risklerdeki artış, ekonomide beklentileri bozar. Bu bozulma yabancı yatırımcıların beklentileri kadar yerli yatırımcıların da beklentilerini bozar. Bu bozulmaların sonucunda TL değer kaybeder. TL’deki değer kaybı ithal girdi maliyetlerini ve dış borçların TL karşılığını yükselterek üretim maliyetlerini yükseltir. O da sonunda fiyatların yükselmesine ve enflasyona yol açar.

Özetle söylemek gerekirse Türkiye, son yıllarda yapılması gereken ekonomik hamlelerin tam tersini yaparak ekonominin daha da bozulmasına yol açmıştır.

Enflasyonun yükselerek devam ettiği bir ortamda faizlerin düşürülmesinden sadece bankalar kazançlı çıkar.