"Nasıl oluyor da Bulgar şirketleri Alman şirketlerden daha iyi performans gösteriyor?"

Hakan Özyıldız* Biri bana açıklasın

Hisse senedi piyasalarını uzaktan izlerim. Dolayısıyla, günlük yatırım kararlarının nasıl alındığı konusunda uzman değilim. Bu bağlamda yazımda ele almak istediğim konu, borsalardaki günlük hareketleri tahlil etmeye yönelik değildir. Diğer bir deyimle, bu yazıya bakıp yatırım kararınızı değiştirmeyin.

Okuyanlar hatırlayacaktır, önceki yazımda; “finansallaşan dünyada” gelişmekte olan ekonomilere (GOE) daha fazla sıcak para yatırımı gittiğine dikkat çekmiştim. Bu nedenle, yabancıların faiz ve borsa gelirleri için GOE’lerin, dışarıdan borçlanmak zorunda kaldıklarını belirtmiştim. Gerekli olan dövizin turizm ve ihracat gelirlerinden karşılanamaması sonucu dış borçlanmaya gidildiğine değinmiştim. Böylesi bir sarmalın, GOE’leri her geçen gün daha fazla dış borca mahkûm ettiğine vurgu yapmıştım.

Sıcak paranın geldiği tahvil piyasaları sabit getirili piyasalar olduğu için oralardaki değişimleri anlamak çok zor değildir. Eğer ülkedeki enflasyon ve yabancıların risk algılaması yüksek ise faizler de yüksek olacaktır. Veya tersi durumda faizlerin düşük olması normaldir.

Ancak hisse senedi piyasaları, borsalar için durum biraz farklıdır. Tarihi çok eskilere giden bu piyasalarda hisse senedi getirileri sabit değildir. Günden güne değişir. Ülkenin ekonomik durumu, şirketlerin kar beklentileri, içinde bulundukları sektördeki gelişmeler gibi birçok faktör borsaların hareketini etkiler. Ama asıl belirleyici olan şirketin dağıtacağı kâr payı, temettüdür. Yatırımcı şirketin yüksek temettü dağıtacağını öngörüyorsa onun hissesine para yatırır.

Oysa1980’larda başlayan “finansallaşma” furyasıyla GOE’lerde bazı şeyler değişmeye başladı. Yabancıların yatırım kararlarında şirketleri faaliyetleri eskisi kadar etkin olmamaya başladı.

En az gelişmiş ekonomilerinde bile borsalar kuruldu. Bu iş öyle bir aşamaya geldi ki, Afrika’da sanayisi olmayan ülkelerde beş, on tane maden şirketi bir araya getirildi borsaya kote edildi. Özellikle 2000’lerin başından itibaren ABD, AB, Japonya ve diğer gelişmiş ülkelerden yatırımcılar buralara hücum ettiler.

Büyük merkez bankaları da, aynı dönemde, parasal genişleme politikası ile trilyonlarca dolarlık dövizi piyasalara arz ettiler. Böylelikle ucuz fon bulan finansal kuruluşlar GOE’deki borsalarda, yüksek risk alarak yüksek kazançlar elde etmeye başladılar.

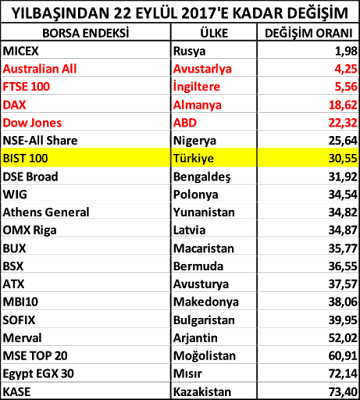

Ne demek istediğimi daha kolay anlatabilmek için aşağıdaki tabloyuhazırladım. Tabloda yılbaşından 22 Eylül 2017 tarihine kadar geçen sürede, çeşitli ülkelerin borsa endekslerindeki değişim oranı yer alıyor.

Rusya’yı bir kenara koyarsanız en az getiri Avustralya, İngiltere, Almanya ve ABD endekslerinde görülüyor. Ne kadar ilginç değil mi? Borsanın ana vatanı sayılabilecek bu ekonomilerde getiri diğerlerine göre çok az.

Oysa getiri Kazakistan’da %73,4, Moğolistan’da %60,91, Arjantin’de %52,02, Türkiye’de %30,55.

Eğer bu borsalarda yatırım kararları şirket karlarıyla ilgiliyse, Kazak, Moğol ve Türk şirketleri Alman, İngiliz ve Amerikan şirketlerinden daha iyi durumda demektir.

Mikroekonomiden, hisse senedi piyasalarında pek anlamam demiştim. Şimdi okurlarımdan ricam bana bu gelişmeleri anlamama yardımcı olun lütfen. Nasıl oluyor da borsaya kayıtlı Bulgar şirketleri Alman şirketlerinden daha iyi performans gösteriyor? Bir de artık ucuz döviz azalacağına göre etkisi ne olacak?

Umarım beni kırmazsınız!