Can Askan Mavi*

Geçtiğimiz günlerde gerçekleşen TÜSİAD’ın Yüksek İstişare Konseyi toplantısının temel vurgusu geleceğin inşası üzerineydi. Bu toplantıdaki ilginç noktalardan bir tanesi sürdürülebilirlik ve sermayenin çevre ve iklime dair problemleri ele almasıydı. Bu konuşulanlar genel anlamda yeni bir düzenin inşası açısından önemli lakin yeterli mi?

Bu yazıda şu sorulara cevaplar arayacağız; Ekonominin istikrarlı olması için Merkez Bankası’nın önemi nedir? Türkiye’nin nasıl bir Merkez Bankası’na ihtiyacı var? İklim değişikliğinin Türkiye ekonomisi üzerindeki negatif etkilerinin indirgenmesinde gelecek günlerde TCMB nasıl bir pozisyon almalı?

Merkez bankalarının mevcut sistemde en büyük rolü fiyat istikrarını sağlamasıdır. Fiyat istikrarı neden önemlidir? Eğer bir ekonomide fiyatlar sürekli artıyorsa hanehalkının alım gücü düşer ve insanların birikimleri erimeye başlar. Alım gücünün düşmesini müteakip hanehalkı artan hayat pahalılığı karşısında daha yüksek maaşlar talep eder ve bu durum üretim maliyetlerini arttırır ve enflasyon tekrardan artar.

Fiyatların düşmesi, yani deflasyon da bir ekonomi için önemli problemdir. Her ne kadar fiyatların düşmesi fikri ilk başta gözümüze cazip gibi gelse de bir ekonominin geneli için düşen fiyatlar iyi değildir. Bu durumun neden iyi olmadığını şöyle bir örnekle açıklayalım; Eğer alacağınız televizyonun fiyatının bir hafta sonra düşeceğini bilirseniz bir hafta beklersiniz. Bir hafta sonrasında tekrardan fiyatların düşeceğini öngörüyorsanız bu bekleyişiniz devam edecektir. Eğer bir ekonomide herkes bu şekilde düşünürse talep düşeceğinden üreticiler bu durumdan fazlasıyla kötü etkilenecektir. Bu sebeplerden ötürü fiyat istikrarı, bir merkez bankasının ekonominin sağlıklı işleyişini garantiye alması açısından çok büyük bir önem arz etmektedir.

Peki bir merkez bankası neden bağımsız olmalıdır? Bu soruya başka bir soru ile yanıt vermeye çalışalım. Bir hükümetin amacı nedir? İktidarda olan bir siyasi parti, kitlesini her zaman konsolide etmeyi arzular. Bunu da işsizliği düşürmeyi amaçlayarak, kamu harcamaları ile yani enflasyonist ekonomi politikaları ile yapar. Kısacası bu durum az evvel de bahsettiğimiz gibi bir merkez bankasının asıl amacı olan fiyat istikrarına ters düşmektedir. Bir merkez bankası fiyat istikrarını önemserken, bir hükümet harcama yaparak (enflasyonu besleyerek) ekonomik büyüme ve istihdamı sağlamaya çalışır. İşte bu çelişkiden mütevellit bir ekonominin istikrarı açısından merkez bankası hükümetlerden bağımsız karar alabilmelidir.

Bir merkez bankası bağımsız olmadığında ne olur? Bunun cevabını başkanlık sistemi sonrası Türkiye ekonomisine bakarak görmemiz mümkün. TL’nin diğer dövizlere karşı değerinin

2017 sonrasında diğer dönemlerden ayrışarak daha da fazla düşmeye başladığını görüyoruz. Bunun sebebi ise yabancı sermayenin Türkiye ekonomisinde olacakları öngörememesi ve riskten kaçması. Bir hükümet, merkez bankası üzerinde tahakküm kurduğunda yabancı sermaye merkez bankasının inandırıcılığını sorgular ve o ülkedeki riskin arttığını düşünerek daha yüksek faiz beklentisine girer (risk premium).

Bir diğer önemle hatırlanması gereken nokta ise merkez bankasının bir ekonomideki fertlerin beklentilerini yönlendirmesidir. Tam da bu noktada iktisat teorisinde özellikle Roger Farmer ve Maurice Obstfeld gibi tanınmış iktisatçıların üzerine çalıştığı “gerçekleşmesi beklenen olayların gerçekleşmesi” durumu çok büyük bir önem arz ediyor. Bir ekonomideki fertler, bir olayın gerçekleşeceğini öngörüyorlarsa kendilerini gerçekleşecek olan olaya göre pozisyonlandırırlar. Örnek olarak yarın döviz kurunun artacağına dair bir beklentiniz varsa bugünden dolar ya da euro alırsınız. Bu beklenti herkes tarafından paylaşılan bir beklentiyse TL değer kaybedecektir. Bu noktada bağımsız olan ve ekonomideki fiyat istikrarını önemseyen ve inandırıcılığı olan bir merkez bankası dövizin artacağına dair beklentiyi frenleyebilecek olan tek kurumdur. Şu an TCMB bu özelliğini kaybetmiş bir durumda. Bu sebepten dolayı ekonomiyi adeta freni patlamış bir kamyona benzetebiliriz. Bu kamyon duvara da çarpıp durabilir, bir petrol tankerine de… Tabii ki bu durum AKP sonrası doğru adımlarla düzeltilebilir. En azından muhalefetin umut verici bazı hamlelerinin olduğunu söyleyebiliriz.

Kemal Kılıçdaroğlu’nun 14 Ekim 2021 tarihinde attığı tweeti hatırlayalım; “…Şunu da söyleyeyim, Merkez Bankası Başkanı’nın bu ihanette sorumluluğu gitgide artıyor.

Unutmayacağım bunu!”

Merkez bankası bağımsızlığının bu denli önemli olduğunu göz önünde bulundurduğumuzda ve Kemal Kılıçdaroğlu’nun attığı tweet sonrası TCMB Başkanı Şahap Kavcıoğlu ile görüşmesi ve ona bu kurumun ekonomik istikrarı sağlamak adına bağımsız bir şekilde işlemesi gerektiğini hatırlatması önemli. K. Kılıçdaroğlu’nun bu hareketi aslında yatırımcılara şimdiden “bizim dönemimizde merkez bankası bağımsız olacak ve serbest piyasa ekonomisi kurallarını ihlal etmeyecek” mesajı vermekten başka bir şey değil.

Bu görüşme sonrasında dahi TCMB yapılması gerekeni yapsaydı beklentileri yönlendirebilir, yatırımcıya TCMB’nin bağımsız kararlar alabildiği sinyalini verebilirdi. Lakin, Kavcıoğlu ve Para Politikası Kurulu (PPK), Kılıçdaroğlu ile olan görüşmeyi aslında önemsemediğini, iktidarın güdümünde olduğunu 21 Ekim’de faizleri iki yüz baz puan indirerek bir kez daha gösterdi.

1- Kılıçdaroğlu ile görüşmesi sonrasıda Kavcıoğlu’nun bazı ifadeleri aslında bu görüşme sonrası bir şeyin değişmeyeceğinin ve kendisinin de bir çaresizlik içinde olduğunun sinyallerini veriyordu:

“Sıkıntı varmış gibi yansıtılması MB'yi yıpratıyor. MB'nin rakamları açık ve nettir. MB'yi bu kadar çok konuşulur şekilde eleştirmek doğru değil, herkesi daha sağduyulu olmaya çalışıyoruz. Kılıçdaroğlu ve vekil arkadaşlarla hemfikiriz.”

Kılıçdaroğlu ile yapılan görüşme sonrası verilen bu demeçler oldukça talihsiz demeçler. Dünyadaki merkez bankaları yaptıkları açıklamalarda çaresiz olduklarını değil tam tersine amaçlarını büyük bir netlikle açıklayarak güçlü bir durumda olduklarını gösterme çabası içindedirler. Bunu yapmadıklarında piyasadaki beklentileri yönlendiremeyeceklerini bilirler.

Bir merkez bankası iklim değişikliğini neden önemsemelidir? İklim değişikliği ile fiyatlar arasındaki ilişki nedir? Bu sorulara verilecek bir sürü cevap tabii ki var ama bu yazıda bazı kritik noktalara değinelim.

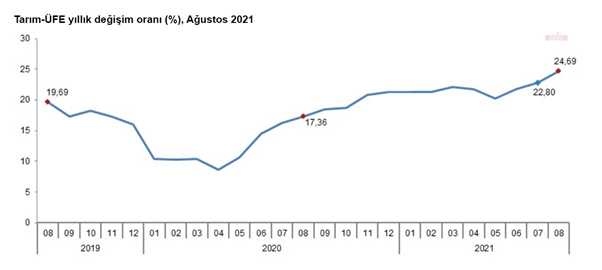

Tarım üretici fiyatları ve iklim değişikliği arasındaki ilişkiyi anlatmaya çalışalım. Son dönemlerde FAO (Gıda ve Tarım Örgütü) endeksine baktığımızda tarım ürünlerinin fiyatlarında çok büyük artışların olduğunu görüyoruz (1). Bu durumun en büyük sebeplerinden birisinin pandemi süreci sonrası enerji fiyatlarının artmasının olması yani sıra diğer önemli sebep iklim değişikliğine bağlı olarak yaşanan olağan üstü hava durumu koşulları. Bu yıl Batı Amerika, Brezilya, Rusya ve Kanada’da yaşanan olağan dışı hava koşulları tarım ürünlerinin üretimi ve arzı konusunda büyük sorunlar oluşturdu.

Türk lirasında yaşanan büyük değer kaybı sonrasında artan maliyetler ile tarım ürünlerinin Türkiye’de de fiyatlarının çok yükseldiğini biliyoruz. Ancak tarım ürünlerinin fiyatlarındaki artışın sebebi sadece makroekonomik koşulların kötüleşmesi değil. İklim değişikliğinin tarım sektöründe neden olduğu verimlilik düşüşleri ve artan sulama ihtiyacı ile yükselen üretim maliyetlerinin de gıda enflasyonundaki önemli rolünü unutmamak gerekiyor (2).

Kaynak: TÜİK

Kaynak: TÜİKTCMB’nin etkili bir para politikası ortaya koyması için yeni dönemde iklim değişikliğine bağlı olarak yaşanan bu fiyat dalgalanmalarını da göz önünde bulunduran modellemeler yapması gerekecek. Bu durum sadece Türkiye’ye özgü bir durum değil tabii ki. Dünyadaki birçok merkez bankasının son dönemde iklim değişikliği ve para politikası konusunda çalıştığını biliyoruz. Çok basit bir örnek olarak İngiliz Merkez Bankası başkanı Andrew Bailey, Glasgow’da gerçekleşen COP26 zirvesinde delegelerden birisiydi. Bir başka örnek ise Avrupa Merkez Bankasının farklı iklim senaryolarının finansal sistem üzerindeki etkisini ölçmeye yönelik yaptığı “stres” testleri.

Bir diğer önemli soru ise şu olsa gerek; bir merkez bankası, aslı görevi olan fiyat istikrarından ayrılmadan iklim değişikliğinin etkilerini azaltmada ve temiz teknolojilere geçişte nasıl bir rol oynayabilir?

Merkez bankaları açık piyasa işlemleri ile piyasadaki likiditeyi düzenlerken şirket tahvillerini karbon ağırlıklı sektörlerin kullanımına kısıtlayabilir. Bunu yaparak piyasada temiz enerji kullanan firmaları teşvik edebilir. İlk bakışta merkez bankaları hemen bu şekilde davransın diyebiliriz fakat olay ne yazık ki bu kadar basit değil. Neden?

Merkez bankasının yeşil bir finansal sistem kurma yolunda adımlar atarken piyasaları birincil amacının fiyat istikrarı olduğuna ikna etmesi gerekiyor. İşte bu yüzden son dönemlerde bazı ekonomistler merkez bankasının iklim değişikliği konusunda “aktivist” bir tutum içinde olmaması gerektiği üzerine tartışıyor. Özetlemek gerekirse, merkez bankaları aldıkları kararlarda iklim değişikliğini göz önünde bulundururken amaçları olan fiyat istikrarından sapmadıklarını net bir şekilde göstermeleri gerekiyor.

Bu noktada Avrupa Merkez Bankası ve FED’in konuya yaklaşımlarında belirgin farklar görüyoruz. Avrupa Merkez Bankası iklim değişikliğinin finansal sistem üzerindeki etkilerini anlamaya yönelik yoğun çalışmalar yapıyor (3). Buna karşılık FED iklim değişikliğinin para politikası üzerindeki etkisinin önemi hakkında çekimser açıklamalar yapıyor (4). Bu geri duruşun sebebi ise bir merkez bankasının iklim değişikliğini ön plana koymasının piyasanın yaptığı fiyatlamalara dışardan bir müdahele olarak görülmesi.

Halihazırda bu tartışmalar devam ederken Türkiye’de yeni oluşan muhalefet bloğunun ekonomi programında bu konuları tartışmaya açıp yeni düzenlemelere gitmesi gerekiyor. Refah devletini tahsis etmek konusunda kamusal alanda iklim değişikliğinin etkileri üzerine fikir beyan eden kanaat önderleri ve STK’ların varlığı mevcut siyasi konjonktürde demokrasi adına oldukça önemli.

Merkez bankaları analizlerinde enerji sektörüne de ayrıca önem vermek zorunda kalacağa benziyor. Enerji fiyatlarının dalgalanmasının fiyat istikrarı üzerindeki etkisi zaten merkez bankalarının önem verdiği bir nokta. Bunun yanı sıra karbonun tonunun fiyatlanması, çevre ile ilgili regülasyonlar “enkaz varlık” (stranded assets) diye tabir edilen riskli bir duruma sebebiyet verecek. Bu kavramı Türkiye’den bir örnek vererek biraz daha açalım. Türkiye’de kömüre teşvik verildiğini biliyoruz (5).Yeni bir iktidarın geldiğini düşünelim ve tam tersi bir regülasyon ile kömüre teşvikin durduğunu ve yenilenebilir enerjiye teşvik verildiğini varsayalım. Bu durumda ne olacak? Bu durumda olacak olan şey merkez bankasının bilançosundaki bazı varlıkların değerini kaybetmesi olacak. Kömür madenlerinin fiyat olarak değerlemesinin yapılması, bu madenlerinin tamamının sonuna kadar tüketileceği öngörülerek yapılıyor. Böyle bir regülasyonda kömür ve kömüre bağlı olan varlıkların değerleri değişecek. Türkiye’nin fosil kaynaklara verdiği teşvikten mütevellit bir “karbon balonu” oluşmuş olduğunu söylemek yanlış olmaz.

Bunun dışında merkez bankaları başka fiziksel risklerle de karşı karşıya. Akademik çalışmalar 1980’ler sonrasında iklim felaketlerinin sayısında ve neden olduğu tahribatta büyük artışların olduğunu gösteriyor (6). Sel, kuraklık, deniz suyu seviyesindeki yükselişlere bağlı olarak fiziksel sermaye stokundaki kayıplar da merkez bankasının bilançosunda önemli risklere sebebiyet veriyor.

Bu konu ekonomistlerin son günlerde tartıştığı bir başka konu. Karşıt fikirler mevcut. İklim değişikliğinin sermaye ve iş gücünün üretkenliğini düşüreceğini öngörürsek faizlerin aşağı yönde olacağını öngörebiliriz. Buna karşılık iklim değişikliğine bağlı olarak karbon emisyonlarını düşürücü yeni teknoloji yatırımları ya da iklim değişikliğinin etkilerini aza indirgeyici yeni ekonomik aktiviteler ortaya çıkarsa faizlerin yukarı yönlü seyredeceğini söyleyebiliriz.

Yeni dönemde politika faizinin iktidarın arzularına göre değil, iklimsel riskleri de göz önünde bulundurarak, dünyada ve Türkiye’deki makroekonomik göstergelere göre belirlenmesi gerekiyor. Mevcut merkez bankası ne yazık ki dünyadaki gelişmeleri takip etmiyor. FED’in 2022 yılında faiz arttıracağını düşünürsek (7), 21 Ekim’de alınmış olan faiz düşürme kararının bir kere daha yanlış olduğunu anlayabiliriz.

İklim değişikliğini göz önünde bulundurarak faiz oranlarının belirlenmesi aslında bir merkez bankası için paradigma kayması demek. Merkez bankalarının ekonomide “kısa dönemde” gerçekleşen dalgalanmaları kontrol altına almaya çalışır. Bunun yanı sıra, iklim değişikliği ile ilgili olan gelişmeler orta ve uzun vadeyi ilgilendiren konular.

Öte yandan iklime dair konular görev alan para politikası üyelerinin görev sürelerini aşan konular. “Ufuk trajedisi” olarak adlandırılan bu durum merkez bankalarının çözüm aradığı bir konu olacak. Tam da bu yüzden merkez bankası yönetiminde yeni bir paradigma arayışı olacağını söyleyebiliriz.

Merkez bankalarının kullandıkları modellemeleri ve metodolojileri yenilemeleri gerekecek. Türkiye’nin ise bu konuda dünyadaki gelişmelere uyum sağlaması için önümüzdeki dönemlerde para teorisi, finansal ekonomi ve çevre ekonomisi üzerine çalışan akademisyenleri bir araya getirmesi elzem bir nokta olacak.

Yeni bir Merkez Bankası’nın inşasında dünyadaki merkez bankacılığının ne yöne evrileceğinin takibi, Türkiye ekonomisinin gerçek manada istikrarı için önemli bir yer teşkil ediyor.

* Araştırmacı-Ekonomist/Lüksemburg Üniversitesi

Fransız Ulusal Ziraat Enstitüsü (INRAe)

[1] https://www.aa.com.tr/tr/dunya/gida-fiyatlarindaki-artis-tum-dunyanin-kabusu/2385207

[2] https://www.iklimhaber.org/iklim-degisikligi-ve-turkiye-tarimi-etkilesimi-iklimin/

[3] https://www.ecb.europa.eu/home/search/review/html/index.en.html

[4] https://www.federalreserve.gov/mediacenter/files/FOMCpresconf20201216.pdf

[5] https://www.iisd.org/gsi/sites/default/files/ffsandrens_turkey_coal_tk.pdf

[6] https://link.springer.com/article/10.1007%2Fs10640-014-9834-4

[7] https://www.dunya.com/ekonomi/fed-baskani-powelldan-start-icin-kasim-final-icin-2022-ortasi-mesajihaberi-634503