Gelir Vergisi Kanunumuza göre, ziraî faaliyetlerden elde edilen ziraî kazançlarda vergileme genel olarak “stopaj” yani “vergi kesintisi” yoluyla yapılıyor.

Kanunda yazılı işletme büyüklüğü ölçüsünü aşan çiftçiler ile bir adet biçerdövere veya bu nitelikteki bir motorlu araca yahut on yaşına kadar ikiden fazla traktöre sahip olan çiftçilerin kazançları, gerçek usulde yıllık beyan esasına göre; diğer bütün çiftçilerin kazançları ise hasılat üzerinden stopaj yoluyla vergiye tabi tutuluyor.

Gerçek usule tabi olanlar prensip olarak işletme hesabı esasına göre “çiftçi işletme defteri” tutmak zorundalar. İsteğe bağlı olarak bilanço esasında defter tutulabiliyor. Kesilen vergiler bu mükelleflerde yıllık beyanname üzerinden hesaplanan vergiden indiriliyor.

Gerçek usule tabi olmayanlarda ise yapılan stopajlar (vergi kesintileri) nihai vergi niteliğinde. Çünkü gerçek usule tabi olmayan çiftçiler stopaja tabi tutulan kazançları için gelir vergisi beyannamesi vermek zorunda değiller. Başka gelirleri için beyanname vermek zorunda olsalar da bu gelirlerini söz konusu beyannamelere dâhil edemiyorlar.

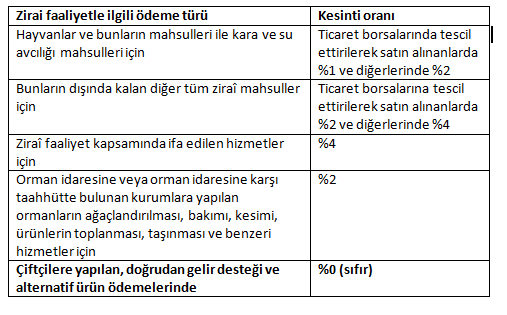

Halen geçerli kesinti oranları şöyle:

Burada dikkatimi çeken bir şey oldu: Normalde vergi kesintisini ödemeyi yapan kişi veya kurumlar yapar. Nitekim Gelir Vergisi Kanununun vergi kesintisi ile ilgili 94. maddesinin başında, kesinti yapmak zorunda olanlar sayıldıktan sonra bunların maddede sayılan ödemeleri nakden veya hesaben yaptıkları sırada vergi kesinti yapmak zorunda oldukları belirtilmekte.

Zirai faaliyette vergi kesintisi ile ilgili 11. bentte ise çiftçilerden satın alınan ziraî mahsuller ve hizmetler için yapılan ödemelerden kesinti yapılması gerektiği belirtiliyor. Yani zirai kazançta stopaj yapma yükümlülüğü alıcıya yüklenmiş. Buna rağmen ilgili bende 4697 sayılı Kanunla eklenen alt bentle, çiftçilere yapılan doğrudan gelir desteği ve alternatif ürün ödemeleri üzerinden %0 (sıfır) oranında vergi kesintisi yapılacağı düzenlenmiş bulunuyor.

Bu düzenlemeyi iki açıdan sorunlu görüyorum:

Çünkü Maliye, yapılan tarımsal destek ödemelerinin doğrudan gelir desteği ve alternatif ürün ödemesi niteliğinde olmadığını düşünüyor. Bu nedenle tarımsal destek ödemeleri üzerinden yüzde 4 vergi kesintisi yapılması gerektiği görüşünde. Tabii ki uygulama yıllarca bu şekilde yürümüş.

Peki, nedir bu doğrudan gelir desteği ve alternatif ürün ödemesi?

Doğrudan gelir destekleri, kamu kaynaklarından hedef tarım üreticilerinin gelir düzeyini etkilemek amacıyla yapılan transferler şeklinde uygulanan bir politika aracı. Geniş anlamda bu politika aracı; mevcut ve gelecekteki üretim miktarı, girdi kullanımı veya gelir düzeyleri ile ilişkilendirilmeksizin, üretimden bağımsız olarak üreticilere yapılan transferler veya üretimle belli derecede ilişkili telafi edici ödemeler, fark ödemeleri ya da prim sistemi şeklinde uygulanıyor. (Kaynak: Genel Tarım Politikaları Çerçevesinde Doğrudan Gelir Ödemeleri Sistemi)

5488 sayılı Tarım Kanununda doğrudan gelir desteği, “ürün ve girdi fiyatlarını doğrudan etkilemeden, üreticilere yapılan gelir transferleri” şeklinde tanımlanıyor.

Alternatif ürün ödemeleri ise üreticilerin arz fazlası olan ürünlerin üretiminden vazgeçerek alternatif ürünlere yönelmelerini teşvik etmek için yapılan telafi edici ödemeler.

Bu tanımdan hareketle, tarımsal destek ödemelerinin doğrudan gelir desteği niteliğinde olduğu sonucuna ulaşıyorum.

Bu nedenle bence (yukarıda açıkladığım gelir sayılmamalı sorununu bir tarafa bırakırsak) tarımsal destek ödemelerinden yüzde 0 (sıfır) oranında stopaj yapılması, yani fiilen vergi kesilmemesi gerekir. Sıfır olarak belirlenmiş bulunan stopaj oranı ileride artırılarak vergileme yapılmak istenirse, sorun yaşanmaması bakımından yasal düzenleme ile desteleme ödemelerinin zirai hasılata dahil olduğu hususunun açık bir hükme bağlanmasında yarar var.

Şanlıurfa’da zirai faaliyetle uğraşan bazı çiftçiler, kendilerine ödenen mazot ve gübre destekleri üzerinden yüzde 4 vergi kesintisi yapılması üzerine dava açarlar. Davaya bakan vergi mahkemesi, Şanlıurfa Valiliği İl Tarım ve Orman Müdürlüğü'nden alınan bilgiye istinaden Şanlıurfa ilinde merkez ve bağlı ilçelerde üretim faaliyetinde bulunan çiftçilere 2007 yılı sonrasında doğrudan gelir desteği veya alternatif ürün ödemesi kapsamında ödeme yapılmadığı, dolayısıyla davacıya sağlanan desteğin, 5488 sayılı Tarım Kanunu'nun 19. maddesinde sayılan tarımsal destekleme araçlarından “diğer destekleme araçları” kapsamında olduğu, doğrudan gelir desteği veya alternatif ürün desteği ödemesi kapsamında yapılmış bir ödeme olmadığı gerekçesiyle, bu ödemeye yüzde 4 oranında tevkifat uygulanmak suretiyle tevkif edilen gelir vergisinde hukuka aykırılık bulunmadığı gerekçesiyle davayı reddeder.

Danıştay Başsavcısı, davacıya mazot ve gübre desteği adıyla yapılan ödemenin, 5488 sayılı Tarım Kanunu kapsamında gerçekleştirilen bir gelir transferi niteliği taşıdığı, bu nedenle ödemenin "doğrudan gelir desteği" mahiyetinde olduğu, dolayısıyla bu ödemelerin yüzde 0 (sıfır) vergi kesintisine tabi olduğu sonucuna varır ve vergi mahkemesinin red kararının kanun yararına temyizen incelenerek bozulması talebinde bulunur:

Konuyu inceleyen Danıştay 3. Dairesi, davacıya tarım arazisi büyüklüğü dikkate alınarak, alan bazlı olarak yapılan mazot ve gübre desteği ödemesinin doğrudan gelir desteği mahiyetinde olduğu sonucuna varır ve davayı reddeden vergi mahkemesi kararının, hükmün sonuçlarına etkili olmamak üzere KANUN YARARINA BOZULMASINA oybirliğiyle karar verir.

Danıştay 3. Dairesinin bu konudaki dört kararı 29 Temmuz 2021 tarihinde Resmi Gazete’de yayımlanır.

Danıştay 3. Dairesinin kararlarını gören Maliye bu konuda direnmez. 1 Ekim 2021 tarihinde Meclise sunulan kanun teklifine, tarım sektörü ve çiftçilerin desteklenmesi amacıyla kamu kurum ve kuruluşlarınca yapılan destekleme ödemelerinin, gelir vergisinden istisna edilmesini öngören bir hüküm konulur. Böylece, tarımsal destek ödemelerinden herhangi bir vergi kesintisi yapılmaması öngörülür.

Yukarıda açıkladığım üzere, zirai kazançta destekleme ödemelerinin gelir sayılacağına dair açık veya örtülü bir hüküm bulunmadığı için sorunun “istisna” ihdas edilerek çözülmesine gerek yoktu. Bence bir genel tebliğ ile kolayca çözülebilirdi.

Kanun teklifinin bu şekilde Meclisten geçmesi beklenirken, Genel Kuruldaki görüşmeler sırasında kabul edilen bir önergeyle, kamu kurum ve kuruluşları tarafından yapılan tarımsal destek ödemeleri üzerinden kesilerek tahsil edilen gelir vergilerinin, çiftçilerin düzeltme zamanaşımı süresi içerisinde tarha yetkili vergi dairelerine başvurmaları ve dava açmamaları, açılmış davalardan vazgeçmeleri şartıyla, tahsil tarihinden itibaren hesaplanacak faizi ile ret ve iade edilmesi hükme bağlandı.

Bu düzenlemeden yararlanmak için vazgeçilen davalarla ilgili daha önce verilmiş ve kanun yolu tüketilmemiş kararlar uyarınca, taraflara tebliğ edilip edilmediğine bakılmaksızın işlem yapılmayacak, idare de açılmış davaları sürdürmeyecek. Bu davalarda faiz, yargılama giderleri ve vekalet ücretine hükmedilmeyecek, hükmedilmişse ödenmeyecek. Hakkında kesinleşmiş yargı kararı bulunanların iade talepleriyle ilgili olarak bu hüküm uygulanmayacak.

Böylece sorun hem ileriye dönük çözüldü hem de geriye dönük haksızlık giderilmiş oldu. Esasen geçmişte kesilen vergilerin iadesine ilişkin böyle bir düzenleme yapılmasa da stopaj yoluyla yapılan vergilemede “vergi hatası” bulunduğu gerekçesiyle düzeltme hükümleri çerçevesinde iade talep edilebilirdi. İadenin yasal düzenlemeye bağlanmış olmasını, tartışmaları ve farklı uygulamaları peşinen önleyeceği için olumlu buluyorum. Keşke kesilen vergiler başvuru şartı aranmadan iade edilseydi.

Bu kapsamda çiftçilere 1.1.2016 tarihinden beri ödenen desteklerden kesilmiş olan vergiler, faizi ile birlikte iade edilecek. Çiftçi kayıt sistemindeki 2 milyon kişiye yaklaşık 5 milyar TL ödeme yapılması bekleniyor.