Durgunluktan çıkmak için konvansiyonel iktisat teorisi harcamaları artırmak lazım diyor. Ama devletler borç stoklarını ve bütçe açıklarını azaltmak için harcamalarını kısmak ve vergi toplamak zorundalar. Hane halkını ve şirketleri harcama yapmaya teşvik etmek için merkez bankaları para basıyor. Para bol olunca faiz oranları düşer ve harcamalar artar varsayılıyor. Ama bol para ve sıfıra yakın faiz oranlarına rağmen ne hane halkı yeterince tüketim harcaması, ne de şirketler yeterince yatırım harcaması yapıyor!

“Sürekli durgunluk” kavramı sıfıra yakın faiz oranlarına rağmen sıfır ya da sıfıra yakın büyüme oranlarıyla sık sık karşılaşacağımızı ifade ediyor.

Neden hane halkı ve şirketler yeterince harcama yapmıyor?

Konuyu “sürekli durgunluk” perspektifinden açıklayabilmek için biraz “doğal faiz oranı” kavramını açmak gerekiyor.

Kısa dönem doğal faiz oranı, tam istihdamda geçerli olan ve temerrüd riski beklentisi içermeyen kısa dönem reel faiz oranıdır.

Ekonomik büyüme yavaşlayınca doğal faiz oranı düşüyor. Doğal faiz oranının düşmesi diğer tüm reel ve nominal faiz oranlarının düşmesine yol açıyor. Büyüme beklentisi düşünce, beklenen enflasyon da düşüyor. Daha az gelir ve daha düşük enflasyon beklentisi, hane halkını daha az tüketim harcaması yapmaya, şirketleriyse daha az yatırım harcaması yapmaya sevkediyor.

Sürekli durgunluğun gerekçesi ve durgunluktan çıkışla ilgli tartışmalarda mevzu, çoğu zaman Wicksel’e kadar uzanıyor. Johan Gustaf Knut Wicksell (1851 – 1926) Keynes’i de etkilemiş olan İsveçli bir iktisatçıdır.

Wicksel’in parasal faiz oranı ve doğal faiz oranı kavramları günümüze adapte edilerek şu söyleniyor: Şayet “doğal faiz oranı” parasal faiz oranından yüksekse, ne hane halkı tüketim harcaması yapar, ne de şirketler yatırım harcaması yapar. Parasal faiz oranını daha fazla aşağıya çekmek, konvansiyonel iktisatın varsaydığı gibi tüketim ve yatırım harcamalarını artırmak suretiyle büyümeyi artırmıyor.

Parasal faiz oranı, güncel ve pratik anlamda merkez bankalarının “politika faiz oranı”yla oynamak suretiyle etkilemeye çalıştıkları kredi faiz oranlarını; doğal faiz oranı ise şirketlerin ortalama “öz sermaye karlılık oranı”nı ifade ediyor diyebiliriz.

Şurası açık ki, uluslararası şirketler yatırım yapmak yerine nakdi elde tutmayı tercih ediyorlar. Çünkü riskten kaçınan bir şirket için yatırımın kısa dönemde beklenen getirisi, “nakit ve nakit benzeri varlıklar”da kalmanın maliyetinden daha düşük. Apple’ın Kasım 2014 itibariyle bilançosunda 155 milyar dolar nakit ve benzeri varlık olduğunu hatırlatalım. Gerçi bunun önemli bir nedeni vergiden kaçınmak. (Hem AB, hem de G20 bünyesinde vergiden kaçınma, vergi cennetleri ve kişiye özel vergisel düzenleme meselelerinin bu kadar konuşulmasının en önemli nedeni, vergi – nakit tutma – büyüme ilişkisidir. Konuya daha fazla ilgi duyanlar, G20 Avusturalya zirvesinde de destek gören OECD küresel kurumlar vergisi önerilerine bakabilir. ABD’li şirketlerin merkezlerini İrlanda’ya taşıyarak nasıl vergiden kaçındıklarını 'Double Irish Dutch Sandwich' şeması, OECD çalışmasını “OECD/G20 Base Erosion and Profit Shifting Project” aracılığıyla öğrenebilirler. Ya da Emrah Akın bu meseleleri güzelce özetleyen yazılar yazar.)

Larry Summers geçen şubatta yaptığı bir konuşmada mealen şunları söylemişti:

“1) ABD ve diğer sanayileşmiş ülkeler şu anda birbirlerine bağlı haldeler ve bu ülkelerde yeterli büyümeyi, kapasite kullanımını ve finansal istikrarı aynı anda başarmak mümkün görünmüyor. 2) Bunun muhtemel nedeni denge veya doğal faiz oranındaki çok hızlı düşüş olabilir. 3) Bu sorunlarla başedebilmek, geleneksel aklın gösterdiği politikalardan farklı bir yaklaşım gerektiriyor.” (1)

Geçen ekim ayında Financial Times’da yazdığı yazıdaysa mealen şunu söylemişti:

“Eşitsizliği artırmak, sermaye maliyetini düşürmek, nüfus artışını yavaşlatmak, rezerv biriktirmek ve finansal aracılık maliyetlerini artırmak türü, doğal faiz oranını düşürmeye yarayan faktörler veriyken, şunu söylemek mümkün: Amerika ekonomisi, finansal istikrarı sağlayan faiz oranında, şu anda olduğundan yüzde 10 daha fazla çıktı talep edebilecek durumda değil. Bu nedenle talep taraflı sürekli durgunluk önemli bir ekonomik sorun. Ancak, Robert J Gordon’un çalışmasında görüldüğü gibi, talep yaratmayı kısıtlayan faktörlerden önce ekonomiyi tekrar rayına oturtacak arz taraflı engeller olabilir. Meseleye iki taraflı bakınca işin ne kadar zor olduğu daha iyi görülüyor...

Ekonominin arz potansiyeli, 2007 yılına kadar süren trende kıyasla neden aniden düştü? Önümüzdeki yıllarda bu mesele konuşulacak. Bunun bir nedeni, son ekonomik zayıflıkların ekonominin gelecek potansiyeline zarar verici etkisi olabilir. Diğer bir neden, kadınların işgücüne artan katılım oranı trendinin ve giderek daha eğitimli hale gelen işgücünden elde edilen verimlilik kazançlarının sonuna gelinmesi gibi, yaşlanan nüfusun olumsuz demograifk etkileri olabilir. Ölçülen verimlilikteki bariz yavaşlama da bir başka neden olabilir.” (2)

Yeni bir teknolojik değişim olmadan sürekli durgunluktan çıkılamayacak mı?

Bir görüşe göre bilgi ve iletişim teknolojilerindeki son değişim 2000’li yıllarda dünya ekonomisinde önemli bir büyüme ivmesi sağladı. Bütün büyük buluşlar yapıldı ve artık teknolojik değişim hızını artırmak mümkün değil.

Son teknolojik değişim, Doğu Bloku ve Çin’in piyasa ekonomisine dayalı kapitalist düzene entegrasyonu nedeniyle belli bir refah artışı yaşandı. Çin ekonomisi bu dönemde peş peşe yüzde 10 düzeyinde büyüme oranıyla dünya ekonomisinin motoru durumundaydı. Çin’de büyüme oranı artık eskisi kadar yüksek değil. Büyüme oranı yüzde 7’ler düzeyine inen Çin, eskisi gibi “dahilde işleme” yoluyla büyümüyor, artık birçok üründe doğrudan üretici ve ihracatçı oldu. Yani kriz öncesi dönemdeki uluslararası işbölümü değişti. Bu nedenle dünya ekonomisi Çin’deki ucuz işgücü ve yeni teknolojik ürünler nedeniyle kolay yoldan katma değer yaratamaz oldu.

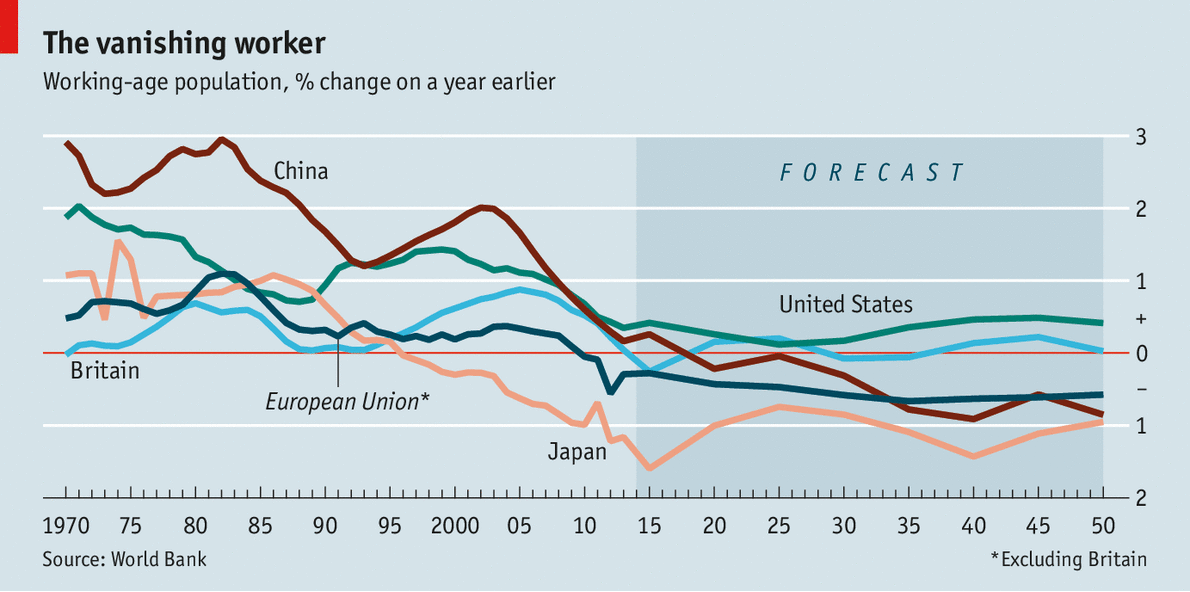

Almanya ve Japonya’da çalışma yaşındaki nüfus on yıldan daha uzun bir süredir azalıyor ve azalma hızının önümüzdeki on yıllarda artması bekleniyor. Birleşik Krallık’ta önümüzdeki on yılda nüfus artışı beklenmiyor. ABD’de ise sadece binde 3 artış bekleniyor. (3)

Önümüzdeki on yılda 65 yaş ve üzeri nüfus, 5 yaş ve altı nüfustan daha fazla olacak!

Yaşlanan nüfus, işgücü arzının azalması demek. Diğer koşullar veriyken işgücünün artış hızında yarım puanluk bir düşüş ekonomik büyümenin aynı oranda düşmesi demektir. (4)

Aşağıdaki şekilde ABD, AB, Japonya, Birleşik Krallık ve Çin’de çalışma çağındaki nüfusun nasıl azalmakta olduğu görülüyor.

Yaşlanan nüfus, emeklilik dönemlerinde hayatlarını finanse etmek için daha fazla insanın tasarruf etmesi ve daha fazla genç işsizliği demek. Bu da tüketim harcamalarının azalması ve daha az büyüme demek.

Yoksa reel ücretlerdeki düşüş de önemli bir etken mi?

Bir görüşe göre 2008 krizinin yol açtığı hasar çok uzun sürdü ve kalıcı hale geldi. Bu nedenle birçok insan tekrar iş bulma ümidini kaybetti. O nedenle para basarak (parasal) faiz oranlarını düşürmek toplam talebi artırmıyor.

Bir başka görüşe göre ekonomik durgunluğun asıl nedeni, toplam verimliliğin ekonomik büyümeden daha hızlı oranda artması. Bu nedenle hem mal, hem de hizmet sektöründe daha az çalışana ihtiyaç duyulur hale gelindi. Daha az çalışan demek, daha az tüketim harcaması demek.

OECD’ye göre Birleşik Krallık’ta 1991–2012 arasında reel ücretlerde ortalama yıllık artış oranı yüzde 1.5, ABD’de yüzde 1. Aynı dönemde bu iki ülkedeki reel ücret artış oranı ekonomik büyüme oranından daha düşük. Daha kötü ülkeler de var! 1992-2012 arasında Almanya’da söz konusu oran yüzde 0.6. İtalya ve Japonya’da neredeyse reel ücretler hiç artmamış! (3)

Reel ücretlerin artmamasının temel nedeni teknolojik değişim ve bunun beslediği “işini kaybetme korkusu” deniliyor.

2013 yılında Oxford Üniversitesi’nden Carl Benedikt Frey ve Michael Osborne, ABD’de 700 farklı meslekte işin ne kadar kolayca otomasyona dönüşme potansiyeli taşıdığını analiz ettikleri çalışmalarında şu sonuca varmışlar: ABD'de istihdamın yüzde 47’si önümüzdeki yıllarda işlerin otomize olması nedeniyle yüksek risk grubunda. (Aynı yerde)

Peki ya gelir dağılımındaki eşitsizlik?

Pavlina R. Tcherneva ve Bard College’a göre durgunlukla mücadele için uygulanan konvansiyonel maliye ve para politikaları eşitsizliği artırıyor. (5)

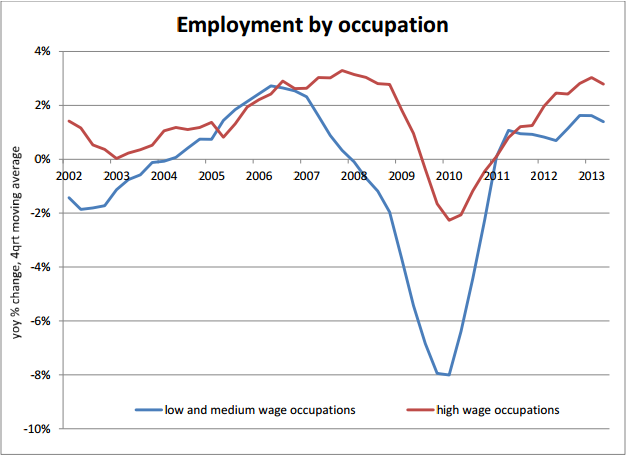

Aşağıdaki şekilde mavi renk, toplam istihdam içinde düşük ve orta ücretli mesleklerin bir önceki yıla göre artış hızını, kırmızı renk ise yüksek ücretli mesleklerin artış hızını gösteriyor.

Çalışmaya göre 2008 krizinden sonra durgunluktan çıkmak için yapılan ve hâlen devam eden devlet harcamaları, özel sektörde daha yüksek ücret ödenen mesleklerin istihdamını teşvik ediyor.

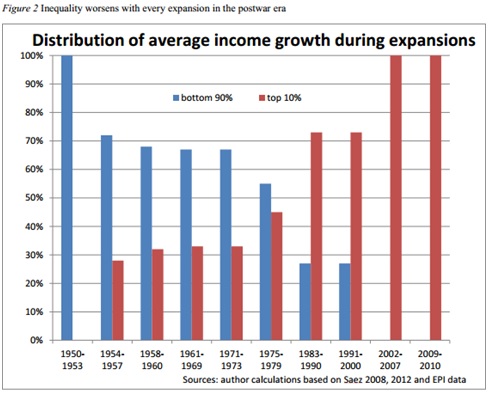

Aşağıdaki şekilde mavi ve kırmızı barlar “ekonomik genişleme dönemlerinde ortalama gelir büyümesi dağılımını”, sırasıyla en alttaki yüzde 90’luk gurup ve en üstteki yüzde 10’luk grup itibariyle gösteriyor. (Aynı yerde)

1950 – 1953 arasında ortalama gelir büyümesinin neredeyse tamamını yüzde 90’luk grup alırken 2001 – 2007 döneminde sadece yüzde 2’sini alıyor. Aynı dönemde ortalama gelir büyümesinin yüzde 98’ini en üst gelir grubundaki yüzde 10 alıyor.

Pavlina R. Tcherneva ve Bard College’a göre 1980 sonrası gelir dağılımında yüzde 90’a tekabül eden grup, gelirden daha az pay almaya başlamış, ama tüketmeye devam etmiş. 2008 krizi de bu nedenle çıkmış.

Özetle gelir dağılımında eşitsizliğin artması da sürekli durgunluğun nedenlerinden birisi.

İyisi, bu yazıyı burada noktalayalım.

Bu akşam Bloomberg TV’de “Günden Kalanlar” programında Aslı Şafak’la saat 17:30’dan itibaren 1 saat boyunca bu meseleleri tartışacağız. Meraklı T24 okurunu bekleriz.

__________________________________________________________

(1) http://larrysummers.com/wp-content/uploads/2014/06/NABE-speech-Lawrence-H.-Summers1.pdf

(2) http://www.ft.com/cms/s/2/4be87390-352a-11e4-aa47-00144feabdc0.html#axzz3Ci7K7QKp

(5) http://www.levyinstitute.org/pubs/wp_772.pdf