Bu hafta ekonomide çok önemli iki veriyi öğreneceğiz. Türkiye İstatistik Kurumu bu sabah ekonominin Temmuz, Ağustos, Eylül aylarında (nam-ı diğer "üçüncü çeyrek") ne kadar büyüdüğünü açıklayacak. Yarın ise Kasım ayı enflasyonunu.

Genel beklenti, ekonominin üçüncü çeyrekte yüzde 1 civarında büyüdüğü yönünde. İşsizliği yüzde 14’e vurmuş, her üç gencinden biri işsiz bir ülkenin dişinin kovuğuna bile gitmeyecek bir oran bu. Ekonominin en az yüzde 5 büyümesi gerekiyor ki işsizlik bir nebze olsun azalabilsin.

Yüzde 5’e ne zaman döneriz? 2019’un son 3 ayında (nam-ı diğer "dördüncü çeyrek") ekonominin yüzde 4-5 büyüyebileceğini düşünenler var. Ne de olsa devlet bankaları kesenin ağzını açtı, ekonomi canlansın diye bonkörce kredi dağıtıyor. İstanbul Büyükşehir Belediyesi hariç! (Buna birazdan döneceğiz.)

Asıl sürpriz yarın: Enflasyonun aylardır düşmesine yol açan "baz etkisi" bu ay bitiyor. Yarın sabah 10:00’da Kasım ayı enflasyonu açıklandığında, eğer Türkiye İstatistik Kurumu şapkadan tavşan çıkarmaya kalkmazsa, yıllık fiyat artışının yeniden tırmanışa geçtiğini göreceğiz. Bu daha başlangıç. Enflasyondaki yükseliş gelecek ay da sürecek.

Baz etkisinin anlamını bilmeyenler olabilir, kısaca hatırlayalım: Yıllık enflasyon hesaplarken geçen ayın verisi, bir önceki yılın aynı ayıyla kıyaslanıyor. Enflasyon geçen yıl, yani 2018 Eylülünde yüzde 6.30, Ekim ayında ise yüzde 2.67 olduğu için (Bunlar çok yüksek oranlar) bu yılın Eylül ve Ekim aylarında düşüyormuş gibi göründü (Oysa pahalılığın bittiği filan yoktu). Bu illüzyon bu ay bitiyor çünkü geçen yılın Kasım ayında enflasyondaki hızlı tırmanış sona ermiş ve düşüş başlamıştı: 2018 Kasım'ında enflasyon yüzde eksi 1.44, 2018’in Aralık ayında ise eksi 0.44 çıkmıştı.

Enflasyonun yeniden tırmanışa geçmesi kötü haber. Çünkü enflasyon hiçbir zaman sadece enflasyon değildir, enflasyon yükselince peşinden bütün makro dengeler bozulur.

En önemli soru, Merkez Bankası’nın faiz indirimlerini sürdürüp sürdürmeyeceği. Enflasyon yükselirken Merkez Bankası faiz indirmeye devam ederse halka adeta, "TL’ni sat dolar al" çağrısı yapmış olacak. Öyle ya, insanlar paralarını neden enflasyonun altındaki faize yatırsın ki?

Normal şartlarda enflasyon yükselince Merkez Bankası’nın faiz indirimlerine ara vermesi gerek. Ama normal bir ülkede değiliz. Cumhurbaşkanı faizin daha da düşürülmesini istiyor. Faizler düşünce ekonomi canlanacak, AKP’den kaçan seçmen geri dönecek diye umut ediyor. Merkez Bankası’nın onu dinlememe ihtimali var mı?

"Türkiye’nin yeni krizi öncekinden daha ağır olacak." Araştırma kuruluşu Capital Economics, geçen hafta yayımladığı raporda böyle diyordu. İçinden geçmekte olduğumuz krizin korkulduğu kadar şiddetli olmamasının sebebi, bankaların bu sefer sağlam durmasıydı. Bu sefer diyorum çünkü 2001 Krizi, bir bankacılık kriziydi. Krizin ertesinde bankacılık sistemine sıkı kurallar getirildi, bankaların eşe dosta kredi vermesi engellenmeye çalışıldı. O gün alınan sıkı önlemler sayesinde bankalar bu krizi ağır yara almadan atlattı.

Can çıkar huy çıkmaz demişler. Bir süredir kamu bankalarından kredi verirken rasyonel analizi bir kenara bıraktıkları, siyasi mülahazalarla kredi verdiklerine dair işaretler geliyor. "Kamu bankalarının siyasi mülahazayla kredi verdiğini nereden çıkarıyorsun?" diyenler çıkabilir. Ekrem İmamoğlu’na kredi yasağı bunun en somut delili değil mi?

İmamoğlu ilk örnek de değil, Avrupa İmar ve Kalkınma Bankası da bir süre önce yayımladığı raporda devlet bankalarının seçim döneminde muhalefetin elindeki belediyelere kredi vermediğini söylemişti.

Kredilere siyasetin karışması, kaynak dağılımının bozulması, Türkiye’nin kıt kaynaklarının verimsiz projelere harcanması demek.

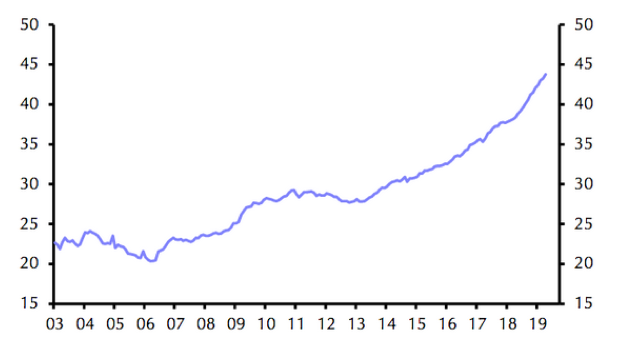

Üstelik unutmayalım ki, şu anda ekonomiyi kamu bankalarının dağıttığı krediler ayakta tutuyor. Özel bankalar kredi vermekten kaçınırken kamu bankaları kredilerde gaza bastıkça basıyor. Bunun sonucunda özel bankaların pazar payı azalıyor, devlet bankalarınınki artıyor. Üç kamu bankasının toplam kredilerdeki payı yarıya ulaştı bile.

Grafik: Kamu bankalarının kredilerinin toplam krediler içindeki payı

Grafik: Kamu bankalarının kredilerinin toplam krediler içindeki payıSiyasetin bankacılık sistemine müdahalesinin bir başka göstergesi, bankaların Merkez Bankası’nda tuttukları zorunlu karşılıklarının düşürülmesi. Kamu otoritesi geçen yıl ve bu yıl, bankalar daha çok kredi dağıtsın, ekonomi daha çabuk canlansın diye zorunlu karşılıkları indirmişti. Bir süredir karşılıkların daha da düşürüleceği konuşuluyor. Karşılıklar bankaların kısa vadeli borçlarını karşılayamazken böyle bir adımın atılması, riskin daha da artması anlamına gelecek.

Banka kredilerindeki hormonlu artışa paralel olarak cari açığın dönüşüne de hazır olmak gerek. Çünkü banka kredilerinin arttığı dönemlerde Türkiye ekonomisinin baş belası olan cari açık da artıyor, bu çok net.

Nitekim Ekim ayında dış ticaret açığı yüzde 263,6 artarak 1 milyar 808 milyon dolara yükseldi bile. İhracatın ithalatı karşılama oranı 2018 Ekim ayında yüzde 96,9 iken, 2019 Ekim ayında yüzde 89,6'ya geriledi.

Dünya ve Türkiye tarihi krizlerle dolu. Yine kriz olacak. Deprem gibi krize de hazır olmak gerek. Ama görüldüğü gibi binanın sahibi geleceği düşünmeden kolonları kesiyor.