Gelir vergisi gerçek kişilerin elde ettiği gelirler üzerinden alınır. Vergilendirme tam ve dar mükellefiyet esasına göre yapılır.

Tam mükellefiyette kişiler gerek Türkiye’de gerekse yurt dışında elde ettikleri gelirlerin tamamı üzerinden vergilendirilirler. Aşağıdaki kişiler tam mükellef kabul edilirler:

Şu kişiler Türkiye’de yerleşmiş sayılırlar:

Türkiye’de yerleşmiş olmayan gerçek kişiler dar mükellefiyet esasında sadece Türkiye'de elde ettikleri kazanç ve iratlar üzerinden vergilendirilirler.

Görüldüğü gibi Türk vatandaşı olsun olmasın tam mükellef sayılan gerçek kişiler, Türkiye içinde ve dışında elde ettikleri kazanç ve iratların tamamı üzerinden vergilendirilirler.

Bu nedenle, tam mükellef gerçek kişilerin 2021 yılında hem Türkiye’de hem de yurt dışında elde ettikleri beyana tabi gelirlerini gelir vergisi beyannamesi ile beyan etmeleri gerekir.

Yurt dışında elde edilen bir gelirin Türkiye’ye getirilmemiş olması bu gelirin Türkiye’de beyan edilmesi gereğini ortadan kaldırmaz. Yurt dışında elde edilen gelir Türkiye’ye getirilmediği sürece Türkiye’de vergilendirilmez, şeklinde hatalı görüşlere rastlıyorum. Bu kesinlikle yanlış, çünkü önemli olan gelirin elde edilmiş olmasıdır. Gelire yurt dışında tasarruf edilebiliyorsa bu gelir elde edilmiş sayılır. Gelirin yurt dışında tutulması vergilemeye engel olmaz, sadece gelirin Türk Maliyesi tarafından tespit edilme olasılığını azaltır. Son yıllarda başlayan otomatik bilgi paylaşımı ile tespit olasılığının da arttığını söyleyebiliriz. Bugün itibariyle 70 ülkeye biz, 87 ülke bizimle bilgi paylaşımı yapıyor.

Tam mükellef gerçek kişilerin yurt dışında elde ettikleri gelirler üzerinden gelirin elde edildiği ülkede vergi ödenmiş olabilir. 193 sayılı Gelir Vergisi Kanunu (GVK), yurt dışında ödenen vergilerin, belli koşullarla Türkiye’de beyanname üzerinden hesaplanan gelir vergisinden indirilmesine imkân veriyor. Böylece mükerrer vergilemenin önüne geçiliyor.

Ayrıca ilgili ülke ile Türkiye arasında imzalanmış çifte vergilendirmeyi önleme anlaşması (ÇVÖA) varsa, bu anlaşmaya da bakmak gerekir. Çünkü bazı gelirler üzerinden her iki ülkenin de vergi alma hakkı söz konusu olabilir. Bu durumda, çifte vergilendirmenin nasıl önleneceği (mahsup veya istisna yönteminden hangisinin uygulanacağı) anlaşmalarda düzenlenmektedir.

Normlar hiyerarşisine göre vergi anlaşmaları lokal mevzuatın üstünde olduğundan öncelikle uygulanır. Ancak lokal mevzuat mükellef lehine ise lokal mevzuat uygulamaya esas alınır. Örneğin iç mevzuatımıza göre kâr paylarında stopaj oranı vergi anlaşmasında öngörülen vergi oranından daha düşükse, bu düşük oran uygulanır.

Türkiye’nin bugün itibariyle ÇFÖA imzaladığı ülkesi sayısı 89’dur. Bu anlaşmaların listesine ve Türkçe metinlerine Gelir İdaresi Başkanlığı web sayfasının “Uluslararası Mevzuat” bölümünden ulaşabilirsiniz.

GVK 85 ve 86 uyarınca, tam mükellef gerçek kişiler tarafından yurt dışında elde edilen gelirlerle ilgili beyan esaslarını şu şekilde özetlemek mümkün:

Yurt dışında elde edilen gelirler, vergi anlaşması veya sair nedenlerle Türkiye’de gelir vergisinden istisna edilmiş ise bu gelirler için beyanname verilmez, başka gelirler nedeniyle beyanname verilmesi halinde de bu gelirler beyannameye dahil edilmez.

Yurt içi ve dışında elde edilen ve 2021 yılında toplamı 2 bin 800 TL’yi aşmayan, Türkiye’de stopaja ve istisna uygulamasına konu olmayan menkul ve gayrimenkul sermaye iratları için yıllık beyanname verilmez, diğer gelirler için beyanname verilmesi halinde bu gelirler beyannameye dahil edilmez.

2021 yılında toplamı 2 bin 800 TL’yi aşan bu menkul sermaye iradı (kâr payları, faz gelirleri vs.) ve gayrimenkul sermaye iradı (kira gelirleri), yurt dışında vergilendirilmiş olsun olmasın Türkiye’de yıllık beyanname ile beyan edilmek zorundadır. Yurt içi ve yurt dışında elde edilen bu gelirler (stopaj ve istisna uygulamasına konu olmayan menkul ve gayrimenkul sermaye iradı) , bu sınırın aşılıp aşılmadığının tespitinde topluca dikkate alınır.

Yurt dışında elde edilen ve yurt dışında beyan ya da stopaj yoluyla vergilendirilmiş olsun veya olmasın ticari ve zirai kazançlar, serbest meslek kazançları, ücretler, diğer kazanç ve iratlar (değer artışı kazançları ile arızi kazançlar), Türkiye’de stopaja tâbi tutulmamış olmaları sebebiyle beyan edilmek zorundadır.

Yurt dışında ödenmiş olan vergilerin Türkiye’de verilecek gelir vergisi üzerinden hesaplanacak vergiden mahsup edilebilmesi için öncelikle bu beyannameye dahil edilmiş olması gerekir. Bu nedenle Türkiye’de istisna olduğu için beyannameye eklenmeyen gelirler üzerinden ödenen vergiler, diğer gelirler üzerinden hesaplanan vergilerden indirilemez.

Diğer koşul, ÇFÖA varsa ve bu anlaşmada çifte vergilendirmenin önlenmesi için mahsup esası benimsenmişse, anlaşmada yer alan hükümlere uyulmasıdır.

Eğer ÇVÖA yoksa, mahsuba ilişkin olarak GVK’nın yurt dışında ödenen vergilerin mahsubuna ilişkin hükmü (GVK 123) uygulanır.

Bu maddeye göre, tam mükellefiyete tabi mükelleflerin yabancı ülkelerde elde ettikleri kazanç ve iratlardan ilgili ülkelerde ödedikleri gelir vergisi benzeri vergiler Türkiye'de tarh edilen gelir vergisinin yabancı memleketlerde elde edilen kazanç ve iratlara isabet eden kısmından indirilir.

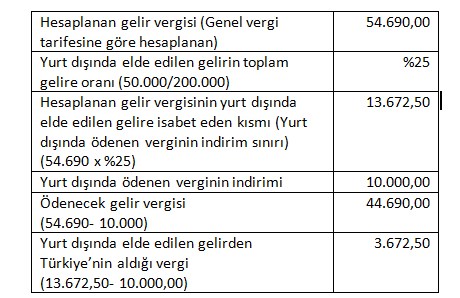

Örneğin Türkiye’de yerleşik bir kişinin 2021 yılında yurt içi ve dışında elde ettiği beyana tabi gelirlerin safi tutarları toplamı 200 bin TL olsun. Bu gelirlerin içinde ücret geliri bulunmadığı gibi, beyanname üzerinde indirim konusu yapılabilecek hiçbir tutar da olmasın. Gelirin yurt dışında elde edilen kısmı 50 bin TL ve bu gelir üzerinden ilgili ülkede 10 bin TL vergi ödenmiş olsun. Türkiye’de elde edilen gelirler stopaja tabi değildir. Bu örnekte yurt dışında ödenen verginin indirimi şöyle yapılacaktır:

Bu örnekte, yurt dışında ödenen verginin tamamı indirilebilmiştir. Eğer örnekte yurt dışında ödenen vergi 13.672,50 TL’nin üzerinde olsaydı, aşan kısmın iadesi mümkün olmadığı gibi, bu tutar gelecek yıllara da devretmeyecekti.

Yurt dışında ödenen vergilerin indirilebilmesi için;

1- Yurt dışında ödenen vergilerin gelir üzerinden alınan şahsi bir vergi olması,

2- Yurt dışında vergi ödendiğinin yetkili makamlardan alınan ve mahallindeki 'Türk elçilik ve konsoloslukları, yoksa orada Türk menfaatlerini koruyan memleketin aynı mahiyetteki temsilcileri tarafından tasdik olunan vesikalarla tevsik edilmesi şarttır. Bu belgeler taksit zamanına kadar gelmezse, yabancı ülkelerde elde edilen kazanç ve iratlara isabet eden vergi 1 yıl süre ile ertelenir.

Aranan belgeler bu süre içinde vergi dairesine ibraz edildiği takdirde vergi tenzil edilir; süre geçtikten sonra erteleme hükmü kalkar ve vesikalar ibraz edilse bile dikkate alınmaz.

Ayrıca beyannameye “yabancı ülkelerde ödenen vergilere ilişkin bildirim”in eklenmesi gerekir.

Türkiye'de yabancı bir ülkedeki işveren için çalışan ücretlilere belli şartlarla gelir vergisi istisnası uygulanıyor. (GVK 23/14)

Bu istisnadan yararlanmanın şartları şunlar:

1) Yurt dışındaki işvereninin dar mükellef kurum olması, yani Türkiye'de herhangi bir kanuni merkezi veya iş merkezinin bulunmaması (başka bir ifade ile yabancı kurumun Türkiye'den hiçbir şekilde kazanç elde etmemesi),

2) Dar mükellef kurumda çalışan kişinin "hizmet erbabı" ve yapılan ödemenin de "ücret" olması,

3) Dar mükellef kurumun Türkiye'de çalıştırdığı personeline yapılan ödemenin bu kurumun yurt dışı kazançlarından karşılanması,

4) Ücretin döviz olarak ödenmesi,

5) Ödenen ücretin dar mükellef kurumun Türkiye'deki hesaplarına gider olarak kaydedilmemesi.

Bu şartların sağlandığı durumlarda elde edilen ücret gelirleri gelir vergisinden istisna olduğundan, bu ücret gelirleri için gelir vergisi beyannamesi verilmez. Şartlar sağlanamazsa, söz konusu ücretler üzerinden Türkiye’de stopaj yapılmamış olduğundan, ücretliler tarafından bu gelirler yıllık beyanname ile beyan edilmek zorundadır.

Örnek 1- Tam mükellef Bay (A) Amerika’da 2 Haziran 2011 tarihinde 1 milyon dolara (1.000.000 $*1,5826=1.582.600 TL) satın aldığı bir Amerikan şirketine ait hisse senetlerini 11.8.2021 tarihinde 2 milyon dolara (2.000.000 $*8,6205= 17.241.000 TL) satmıştır. Alım ve satım işlemi Amerika’da ve dolar cinsinden yapılmış da olsa satış kazancı Maliyenin görüşüne göre TL cinsinden hesaplanmalıdır. Alışla satış arasındaki sürede Yİ-ÜFE’de yüzde 10’u aşan bir artış gerçekleştiği için alış bedeli endekslenebilecektir. (Yİ-ÜFE endeks değeri Temmuz 2021’de 710,61 ve Mayıs 2011’de 189,61’dir.)

Endekslenmiş alış bedeli= 1.582.600 TL x 710,61/189,61= 5.931.181,83 TL

Satış kazancı= 17.241.000,00- 5.931.181,83= 11.309.818,17 TL

Bay (A) hisse senedi satışından Amerika’da elde ettiği 11.309.818,17 TL değer artış kazancını Türkiye’de vermek zorunda olduğu gelir vergisi beyannamesi ile beyan edecektir.

Bence Amerika’da elde edilen bu satış kazancının dolar cinsinden tespit edilmesi daha doğrudur. Eğer Maliyenin görüşünün aksine kazanç dolar cinsinden tespit edilebilseydi, satış kazancı (2 milyon $-1 milyon $ x 8,6205=) 8.620.500,00 TL olarak hesaplanacaktı. Bu örnekte vergiye tabi kazanç Maliyenin anlayışına göre (11.309.818,17- 8.620.500,00=) 2.689.318,17 TL yüksek çıkmaktadır. Bu demektir ki Maliyenin görüşü, anaparaya ait kur farklarının Yİ-ÜFE endekslemesi yapılıp yapılmamasına göre kısmen veya tamamen vergilendirilmesine neden olmaktadır.

Örnek 2- Tam mükellef Bayan (B) 2021 yılında Almanya’da aracılık ettiği mal satışından dolayı 500 bin Euro komisyon geliri elde etmiştir. Bu aracılık işlemi bir kere yapıldığından arızi ticari kazanç olarak vergiye ve beyana tabidir. Bay (B) bu kazancı tahsil ettiği tarihteki Merkez Bankası euro alış kuru ile TL’ye çevirerek hesapladığı kazancı Türkiye’de gelir vergisi beyannamesi ile beyan etmek zorundadır. Bu arızi kazancın 2021 yılında 43.000 TL’si gelir vergisinden istisna olduğundan, bu istisna tutarı düşülerek matrah hesaplanacaktır.

Örnek 3- Tam mükellef Bayan (C) 2021 yılında yurt dışında toplam 150 bin dolar menkul sermaye iradı elde etmiştir (100 bin dolar tahvil faizi ve 50 bin dolar kâr payı). Bu iki gelirin TL karşılıkları toplamı 2 bin 800 TL’yi aştığından, bu gelirlerin tahsil edildikleri tarihte geçerli olan kurlar esas alınarak hesaplanacak TL karşılıkları gelir vergisi beyannamesi ile beyan edilmelidir. Yurt dışında kâr payları bir yabancı şirketten elde edildiğinden, istisna uygulanmayacak, tamamı beyannameye dahil edilecektir (GVK 22/3 gereğince sadece tam mükellef kurumlardan elde kâr paylarının yarısı gelir vergisinden müstesnadır).

Örnek 4- Tam mükellef Bayan (D) Londra’da sahip olduğu gayrimenkulden 2021 yılında toplam 200 bin sterlin kira geliri elde etmiştir. Bu gelirin tahsil tarihindeki kurlar esas alınarak hesaplanacak TL karşılıkları toplamı 2 bin 800 TL’yi aştığından, bu kira gelirler gelir vergisi beyannamesi ile beyan edilmek zorundadır. Bayan (D) bu kira gelirinin beyan edilecek safi tutarını hesaplamak için gerçek veya götürü gider (%15) yönteminden istediğini seçebilir.

Örnek 5- Tam mükellef Bayan (E)’nin 2021 yılı geliri, Fransa’da mukim bir şirkete hizmet akdi ile Türkiye’den verdiği hizmetler karşılığında elde ettiği ücret gelirlerinden ibarettir. Bu şirketin Türkiye’den hiçbir geliri yoktur ve ücret döviz olarak ödenmektedir. Bu ücret gelir vergisinden istisna edilmiş olduğundan Bayan (E) 2021 yılı için gelir vergisi beyannamesi vermeyecektir. Eğer Bayan (E) bu ücrete ilaveten Türkiye’deki bir şirketten stopajlı ücret geliri elde etmiş olsaydı, Türkiye’de elde ettiği bu stopaja tabi tutulmuş ücret gelirinin beyan edilip edilmeyeceğinin tespitinde yurt dışından tahsil ettiği ve Türkiye’de istisna olan ücretler dikkate alınmayacaktı. Çünkü gelirlerin istisna edilen kısmı için beyanname verilmez, diğer gelirler için beyanname verilmesi halinde de bu istisna gelirler beyannameye dahil edilmez. Diğer gelirlerin beyan edilip edilmeyeceği belirlenirken, beyan sınırının aşılıp aşılmadığının hesaplanması sırasında da istisna gelirler dikkate alınmaz (GVK 86/1-a).