Geçen hafta açıklanan Yeni Ekonomi Programı'nın ardından başlayan döviz kuru ile ilgili tartışmanın en önemli boyutu kanımca yukarıdaki soruda düğümleniyor. Sadece son bir hafta içindeki kur hareketleri dahi bu konunun ne kadar hayati olduğuna işaret ediyor.

Bu soruyu cevaplayabilmek için döviz kurunun ekonomiyi nasıl etkilediğini kapsamlı bir şekilde analiz etmemiz gerekiyor. Türkiye ekonomisi özelinde kurdaki hareketin uzunca bir süredir TL'nin değer kaybetmesi yönünde olması nedeniyle kur değişikliğinin etkisine bakarken doların değer kazanması örneğini kullanabiliriz.

Doların değerlenmesinin ekonomi üzerindeki etkisi iki ana kanaldan gerçekleşiyor; (1) ticaret kanalı, (2) finansman kanalı.

Önce (1) numaradaki ticaret kanalı ile başlayalım. Kur-ekonomi ilişkisinin geleneksel olarak en iyi bilinen yolu dış ticaret kanalı üzerinden çalışır. Yerli paranın değer kaybetmesinin ardından kazanılan rekabet gücünün dış ticaret dengesine olumlu yansımasının -net ihracatın artmasının- Marshall-Lerner koşulları olarak bilinen ön koşulları hem ihracatın, hem ithalatın fiyat değişikliklerine karşı esnek olmasıdır.

Böylece doların değerlenmesi bir yandan dolar cinsinden ucuzlayan ihracatı artırarak, bir yandan da yerli para cinsinden pahalanan ithalatı düşürerek dış ticaret dengesini olumlu etkiler ve ulusal geliri artırıcı bir rol oynar. Doğal olarak dış ticaretin toplam gelir içindeki payı ne kadar büyükse, bu olumlu etki o kadar büyük olur.

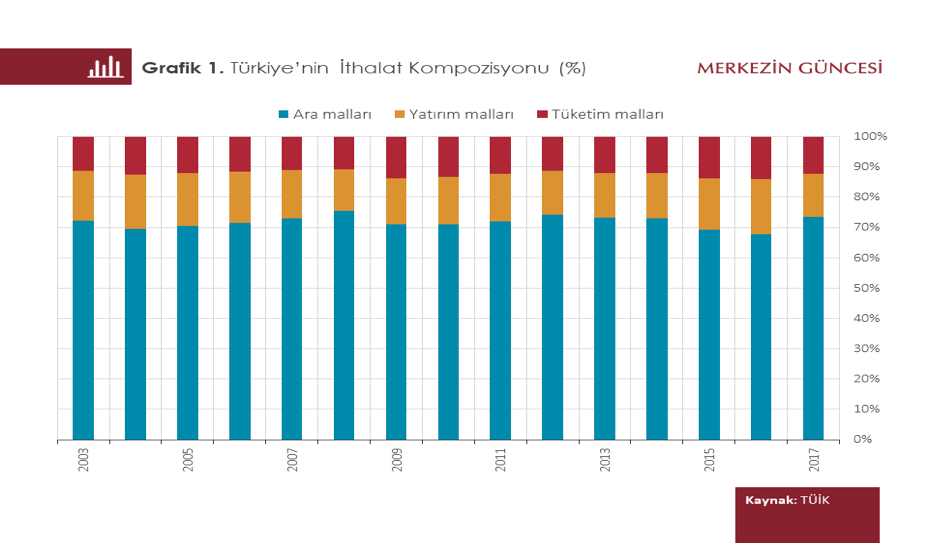

Döviz kuru değişikliği dış ticaret dengesini bir de dolaylı yoldan etkiler. Doların artması, ihraç edilen ürünlerin üretiminde kullanılan ithal girdilerin fiyatlarını da artıracağından, üretim maliyetlerini ve dolayısıyla ihracat fiyatlarını etkileyerek, yukarıdaki olumlu etkinin tersine dış ticaret dengesini zayıflatır. Bu olumsuz etkinin büyüklüğü ise ihraç edilen ürünlerdeki ithal girdi oranına bağlıdır. Grafik 1'den Türkiye'de ithal edilen ürünlerin büyük oranda ara malı olduğunu açıklıkla gözlemleyebiliyoruz.

Kaynak: TCMB

Son yıllarda yapılan araştırmalar doların değer kazanmasının dış ticaret kanalı üzerinden başka bir olumsuz etkisi ile ilgili bulgular sunuyor. Özellikle Türkiye gibi yükselen ekonomiler için geçerli olan etki şöyle gelişiyor. Eğer bir şirket dış ticaret faaliyetlerini yerine getirirken ticaret kredisi kullanıyorsa -ki veriler bu kredilerin yüzde 80 gibi oldukça yüksek bir oranının dolar cinsinden olduğunu gösteriyor- doların değerlenmesi kredi koşullarını zorlaştırarak ticaret hacmini olumsuz yönde etkiliyor ve yukarıdaki olumlu etkinin tersine ihracatı azaltıcı etki gösteriyor.

Bu beklenmedik sonucun en önemli nedeni uluslararası ticaretin yapısındaki köklü değişiklikler. Artık bir çok ürünün üretimininin farklı aşamaları değişik ülkelerde tamamlanıyor. Örneğin Çin'de monte edilen bir akıllı telefon için gereken girdinin çok büyük bir kısmı ABD'den, Japonya'dan, Güney Kore'den, ve Almanya'dan ithal ediliyor.

Yine benzer şekilde, araba üreten bir Japon firması, motoru Japonya'da üretip, İngiltere'de diğer parçalarla bir araya getirip, Meksika'daki fabrikasında üretimi tamamlayabiliyor. Küresel tedarik zinciri diye adlandırılan bu üretim şekli - ki dünya ticaretinin yüzde 70'ine denk geliyor - döviz kuru ve dış ticaret arasındaki ilişkiyi yeniden gözden geçirmemizi zorunlu kılıyor.

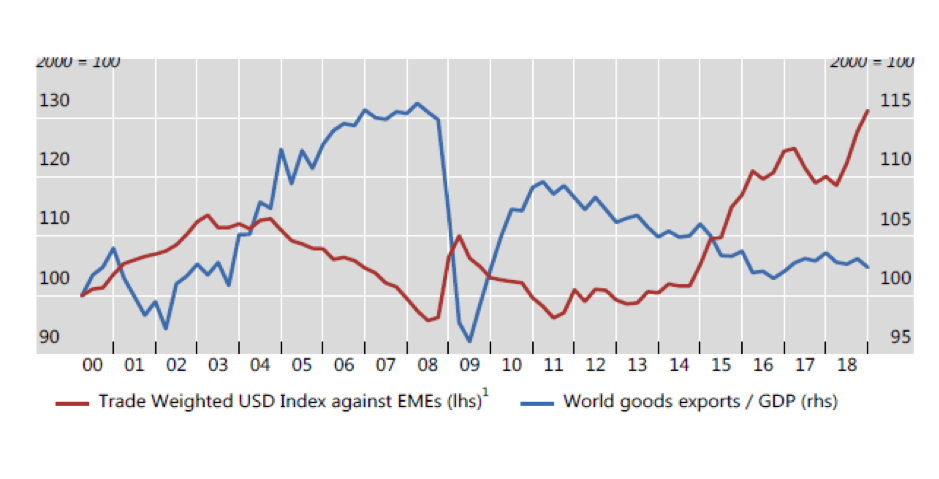

Bu durumda doların artması hem girdilerin fiyatını artırarak, hem de diğer ülkelerdeki operasyonları finanse etmek için kullanılan ticaret kredisini pahalı hale getirerek ihracatın düşmesine yol açıyor. Aşağıda Grafik 2'de 2011-2012'den itibaren artan dolar kuru (kırmızı) ile, küresel ihracat oranının (mavi) azalmasının baş başa gittiğini görmek mümkün.

Grafik 2. Dolar kuru, küresel ihracat – küresel gelir oranı

Kaynak:BIS

Kaynak:BIS

Döviz kuru değişikliğinin ulusal ekonomi üzerindeki ikinci etkisi ise finansman kanalı -yukarıda (2) numara- üzerinden çalışıyor. 1990'ların ikinci yarısından itibaren hızlanan finansal küreselleşme bir çok ülkenin uluslarası finansal sisteme entegre olması sonucunu beraberinde getirdi.

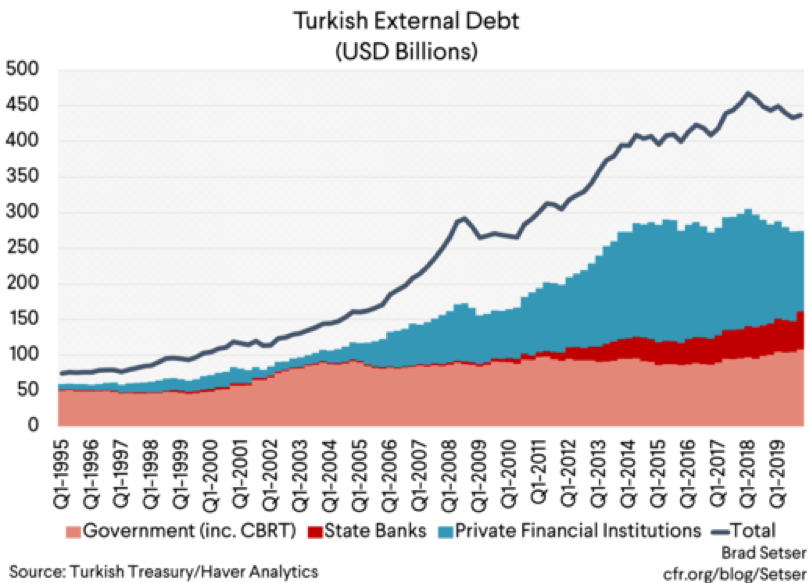

Bu finansal entegrasyonun parçası olan bizim gibi ekonomilerin en önemli özelliklerinden olan yüksek oranda dolar cinsinden borçlanma (Grafik 3). Bu durumda dolar her değer kazandığında, dış borcun TL karşılığı artıyor ve dolar cinsinden aynı miktar borçlanmayı geri ödeyebilmek için daha fazla yerli kaynak ayırmak gerekiyor. (Tabii buraya bir de döviz cinsinden geri ödemeleri garanti edilmiş köprü, havayolu, şehir hastaneleri bedellerini eklemek gerek).

Ekonomi üzerindeki bu olumsuz etkinin niteliği döviz borcunu hangi kesimin yüklendiğine bağlı. TL'nin değer kaybetmesi (a) eğer borçlanan kamu sektörü ise doğrudan devletin borçlanma gereğini artırıyor; (b) borçlu kesim finansal sektörse kredi daralması yoluyla ekonomik aktiviteyi azaltıcı etki yapıyor; ve (c) borçlanan özel kesim ise -borçlar döviz cinsinden, gelirler yerli para cinsinden olduğundan- bilanço etkileri yoluyla finansal kesimi de olumsuz etkileyerek yine kredi daralmasına ve sonuçta üretimin ve ulusal gelirin azalmasına yol açıyor.

Grafik 3. Dış borçlar, 1995-2019

Zaman içinde ve özellikle yükselen ekonomilerde ciddi oranda artan finansal küreselleşme yukarıda tarif edilen finansal kanalın, ticaret kanalından daha ağır basmasına ve doların yükselmesinden söz konusu ekonomilerin büyük zarar görmesine yol açtı. Bu nedenle döviz kuru dalgalanmalarından kaçınmak – dalgalanma korkusu (fear of floating) – yükselen ekonomiler için bir öncelik.

Yukarıda döviz kuru oynaklıklarının dış ticaret dengesi, finansal koşullar ve reel ekonomi üzerinde etkisine değindik, kur değişikliklerinin son derece önemli diğer boyutu ise enflasyon üzerindeki etkileri.

Yukarıda ticaret kanalını tartışırken bahsedildiği gibi döviz kurunun artması ithalatın yerel para cinsinden fiyatını artırarak iki koldan enflasyonu etkiliyor. Hem ithal tüketim mallarının, hem de pahalanan ithal girdileri hammadde olarak kullanan ürünlerin fiyatı artıyor. Bunlara ek olarak yerel paranın değer kaybettiği dönemlerde kötümserleşen enflasyon beklentileri de endeksleme yoluyla enflasyonu artırıyor.

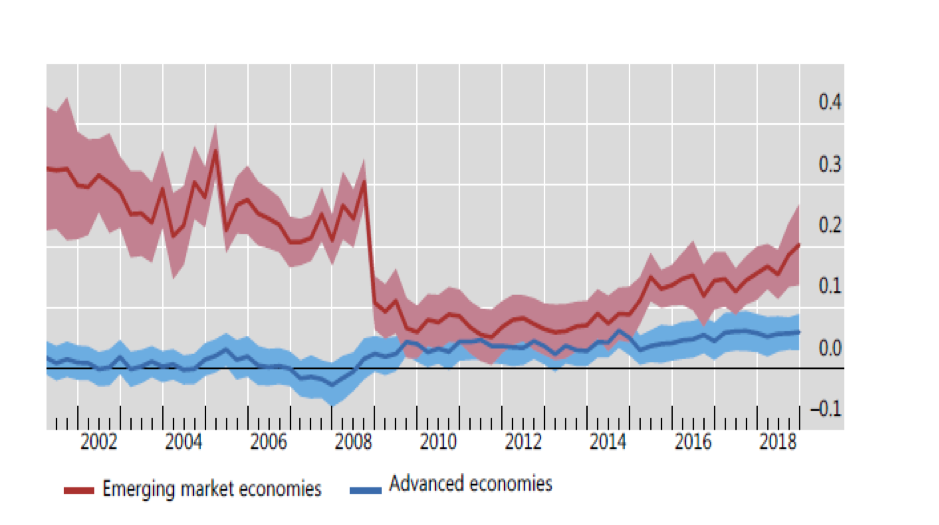

Döviz kuru geçişkenliği adı verilen bu etki zaman içinde azalmış olsa da hâlâ yükselen ekonomilerde, gelişmiş ülkelere göre daha yüksek. Aşağıda Grafik 4'de de görüldüğü gibi. Kırmızı ile gösterilen yükselen ekonomilerdeki döviz kuru geçişkenliği ortalama yüzde 20 civarında. Türkiye ekonomisi için de bu rakamın yüzde15 ile yüzde 25 arası değiştiğini biliyoruz. Yanı TL'nin yüzde10'luk değer kaybı enflasyonu 1,5 ile 2,5 puan arası artırıyor.

Grafik 4. Döviz kuru geçişkenliği, 2002-2018

Kaynak: BIS

Kaynak: BIS

Yukarıda bahsedilen mekanizmalara ek olarak, yine yükselen ekonomilerde yaygınca gözlemlenen, bir çok fiyatın dolar cinsinden belirlenmesi (dolarizasyon) kur hareketlerinin hem enflasyonu, hem de ekonomik aktiviteyi olumsuz etkilemesine neden oluyor. Türkiye'de dolarizasyonun boyutunu da, bu olguyu mevduatların döviz cinsinden oranı ile ölçen Grafik 5'ten görmek mümkün.

Grafik 5. Türkiye'de dolarizasyon, 2010-2020

Kaynak: FT

Kaynak: FT

Başlıktaki soruyu cevaplayabilmek için bir de kısaca ekonomi politikası neyi hedefler, ona bakalım. Ekonomi politikası iki ana koldan yürütülür: (1) Merkez bankaları tarafından faiz enstrümanı kullanılarak; (2) siyasi otorite (hükümet) tarafından vergi ve harcama enstrümanları kullanılarak. Bunlara bir de küresel kriz sonrası daha sıklıkla başvurulan ve bir çok ülkede merkez bankaları içinde konumlanan finansal denetim otoritesi tarafından uygulanan makro ihtiyati politikaları ekleyebiliriz.

Özetle, ekonomi politikaları üç temel hedef gözetilerek tasarlanır; fiyat istikrarı (para politikasının hedefi), milli gelir (maliye politikasının hedefi), mali ve finansal istikrar (maliye politikası ve makro ihtiyati tedbirlerin hedefi).

Yukarıda döviz kuru değişikliklerinin her üç hedefi, hem de bir çok farklı kanaldan nasıl etkilediğini gördükten sonra başlıktaki sorunun cevabını size bırakıyorum.